Материалы

Доклад "Традиционные медиа в 2020 году: тенденции и прогнозы"

Условным горизонтом прогноза в этом докладе выбран 2020 год, до которого остается менее семи лет. И если в масштабе истории этот срок можно посчитать незначительным, то для отрасли медиа, стремительно меняющейся под воздействием новых технологий и Интернета, ближайшие годы могут стать определяющими во всем ее дальнейшем развитии. Для иллюстрации этого тезиса можно обратиться к информационной реальности, в которой мы находились всего лишь 7 лет назад – в 2006 году.

На тот момент уровень проникновения Интернета в России составлял лишь около 19% по сравнению с 57% на сегодняшний день[1], средняя продолжительность пользования Сетью была в несколько раз ниже, а газеты в их бумажном виде сохраняли доминирующее положение на рынке деловой информации. Количество смартфонов и планшетов у населения было незначительным, а уровень развития мобильного Интернета не позволял оперативно получать информацию из Сети. Несмотря на то, что Интернет-СМИ и блогосфера в 2006 году существовали и активно развивались, они были уделом лишь наиболее продвинутой части общества, не имея существенного общественного и экономического значения.

Тенденции, описанные в этом докладе, позволяют предполагать, что в конце 2020 года мы будем относиться к сегодняшнему дню примерно также, как сегодня мы относимся к 2006 году – как к принципиально иной информационной реальности, хотя сами изменения, скорее всего, будут существенно отличаться от того, что мы наблюдали ранее. Если магистральной тенденцией с 2006 по 2013 год был рост информационного и коммуникационного значения Интернета, а традиционные медиа просто вынуждены были потесниться на рынке, но при этом сами не претерпели существенных изменений, то период с 2013 по 2020 год будет именно периодом их трансформации, связанной с интеграцией в новую технологическую реальность.

Необходимо отметить, что большинство из описанных в докладе тенденций не ограничиваются 2020 годом и потому не следует воспринимать его в качестве жестких хронологических рамок исследования. В ряде случаев мы обращаемся к тенденциям предыдущих периодов или сегодняшнего дня, в других – описываем изменения, которые станут отчетливо заметны уже после 2020 года.

Особенностью среднесрочного прогнозирования является то, что оно в меньшей степени основано на воображении и в существенно большей – на уже оформившихся и наблюдаемых тенденциях. Более того, те технологии, которые станут драйверами изменения информационной реальности в ближайшие 5-10 лет, на сегодняшний день разработаны и существуют либо в виде концептов, либо уже вышли на массовый рынок.

В этом докладе мы рассматриваем трансформацию медиа как глобальный процесс, который хоть и может иметь определенную национальную специфику, но, в целом, подчиняется общим правилам, связанным, прежде всего, с технологическими факторами. Вектор изменений является общим для всех, однако скорость этих изменений и появление новых технологий в тех или иных странах могут различаться. Именно по этой причине было принято решение не ограничивать этот доклад национальными рамками, а рассматривать российские тенденции в глобальном контексте, сравнивая их с тем, что наблюдается на рынках европейских стран и США. Американские тенденции представляют особый интерес в силу того, что большинство глобальных технологических инноваций в области медиа за последние 20 лет появились именно там, получив впоследствии развитие в странах Европы и России.

Ключевые выводы доклада:

- Прогноз по сегменту телевидения можно обозначить как стабильный. Уровень телесмотрения, в широком смысле, не будет существенно изменяться, хотя само потребление телевизионного контента станет более диверсифицированным как с точки зрения источников, так и с точки зрения устройств просмотра.

- Существенно, в несколько раз, вырастет среднее число телевизионных каналов, доступных жителям России из-за, с одной стороны, перехода к цифровому эфирному вещанию, а с другой – дальнейшему росту абонентской базы кабельных и спутниковых операторов.

- Телеканалы постепенно будут утрачивать монопольный статус дистрибьюторов профессионального телевизионного контента. Период до 2020 года станет временем развития платформ потокового онлайн-видео, агрегирующих контент различных производителей. Американские Netflix и Hu-lu уже занимают прочные позиции на рынке, аналогичная тенденция в ближайшие годы будет наблюдаться в странах Европы и России.

- Все большая доля телесмотрения будет приходиться на альтернативные устройства просмотра – компьютеры, планшеты и смартфоны. Способ-ствовать этому будут как интернет-сервисы агрегации видеоконтента, так и сами телеканалы, организующие онлайн-трансляции эфиров на своих сайтах. Это поставит вопрос изменения существующих подходов к замерам телевизионной аудитории.

- Продолжится развитие технологий «второго экрана» (second screen), увеличивающих интерактивный потенциал телевидения и позволяющих совместить телевизионное смотрение с активностью в интернет-пространстве. При этом функционал приложений second screen на протяжении исследуемого периода будет расширяться, а сами они постепенно станут неотъемлемой частью телесмотрения.

- Прогноз по ситуации на рынке печатных СМИ на 2020 год является негативным с перспективой почти полного исчезновения данного сегмента в его бумажном виде в промежутке между 2020 и 2030 годом

- Продолжится падение совокупных тиражей и аудитории печатных изданий. Одновременно с этим будет происходить падение рекламных доходов и доли прессы в общем объеме рекламных бюджетов. Эта ситуация будет вынуждать издания второго и третьего эшелонов либо закрываться, либо уходить в Интернет, а лидеров рынка – искать новые форматы при-сутствия на рынке и монетизации контента.

- Деловые и специализированные издания, обладающие стабильной и лояльной аудиторией, постепенно будут вводить платный доступ к материалам своих сайтов, так называемый paywall. В этом случае ставка дела-ется на максимизацию прибыли от распространения контента в ущерб рекламным доходам. Несмотря на популярность этой модели в США и Европе, в России она, наиболее вероятно, не станет доминирующей.

- Массовые издания, в свою очередь, наоборот, будут предпринимать действия по расширению аудитории как своих печатных, так и электронных версий с целью максимизации рекламных доходов. В этой связи следует ожидать перехода крупнейших российских газет на бесплатное распространение с одновременным увеличением тиража.

- В структуре доходов печатных изданий, особенно бесплатных, все большую роль будет играть спонсируемый контент, что является общемировой тенденцией. В России в данном контексте будет происходить постепенная легализация такого давно существующего явления как «джинса» в самой отрасли и среди аудитории.

- Прогноз по рынку радио является условно стабильным с вероятной перспективой постепенного перехода радиостанций исключительно на интернет-вещание и исчезновения аналогового радиоэфира в промежутке между 2020 и 2030 годом.

- Негативным фактором для радиостанций является постепенное сокращение домашнего радиослушания из-за оттока аудитории в пользу сервисов потокового интернет-аудио. С развитием беспроводных сетей связи эта тенденция распространится и на автомобильное радиослушание, однако будет носить ограниченный масштаб.

- Позитивным фактором для радиостанций является продолжение роста уровня автомобилизации населения России и, соответственно, расширение автомобильной аудитории радио. Доля автомобильного слушания продолжит свой рост в общей структуре радиопотребления.

- В силу обозначенных тенденций будет наблюдаться дальнейший рост доли разговорных радиостанций, обладающих эксклюзивным контентом, в общем объеме эфира. Стоит ожидать как увеличения их числа, так и проявления тенденции к большей их сегментированности по целевым группам аудитории.

- Наиболее вероятно, что радио сохранит свой аналоговый формат до 2020 года. Программы цифровизации радиоэфира не увенчались успехом ни в России, ни в США, а в дальнейшем сама цифровизация перестанет быть актуальной в силу развития интернет-вещания.

Телевидение

Несмотря на давление со стороны Интернета, телевидение продолжает занимать доминирующее положение на российском и мировом рынке медиа, как по части доли в структуре медиапотребления аудитории, так и с точки зрения совокупных объемов рекламных бюджетов. Наиболее вероятным прогнозом на ближайшие годы является сохранение за телевидением статуса системообразующего медиа при постепенной, пока еще не кардинальной, трансформации самого телевидения под давлением Интернета и новых технологических возможностей.

Согласно исследованию TNS, с 2008 по 2012 год телевидению, наряду с Интернетом и радио, удалось увеличить долю в медиапотреблении россиян. Из примерно 8 часов, которые граждане страны в среднем тратят на медиа в сутки, 48,3% времени затрачивается на ТВ (в 2008 – 44%), 32,4% на радио (30%) и 11,2% на Интернет (6%)[2]. Стоит, однако, отметить, что динамика роста продолжительности телесмотрения, в отличие от времени, затрачиваемого на пользование Интернетом, не является стабильной. Так, в 2011 фиксировалось падение среднесуточного времени телепросмотра, а в 2012 – его рост.

Тенденция роста продолжительности телесмотрения не является специфической российской особенностью. Согласно исследованию Массачусетского технологического института, средняя продолжительность просмотра ТВ в США с 1992 по 2012 год выросла на 45 минут: с 4 часов 6 минут до 4 часов 51 минуты[3], что на 53 минуты больше среднего российского телесмотрения. По совокупному ежемесячному медиапотреблению телевидение в США продолжает существенно обгонять Интернет: 145 часов в месяц против 28,5.

Ожидаемо, что объем телесмотрения существенно зависит от демографической структуры аудитории. Согласно данным компании TNS, изложенным в докладе Федерального агентства по печати РФ, ежедневно обращаются к телеэкрану 63 % самых молодых зрителей и 81 % людей старше 55 лет. Средняя продолжительность телепросмотра увеличивается с возрастом: для детей и подростков она составляет 2 часа 24 мин. в сутки, на полчаса больше смотрят телевизор молодые люди (до 34 лет) и пять с половиной часов – зрители старше 55. Меньше всех смотрят телевизор юноши 15-24 лет: они тратят на это, в среднем, меньше двух часов[4]. Примечательно, что они же оказались единственной возрастной группой, в которой продолжительность просмотра ТВ за последние годы не выросла, а упала. Именно эта часть аудитории является наиболее активными пользователями Интернета, который вытеснил у этой группы привычное телевизионное медиапотребление.

Несмотря на сохранение доминирующих позиций на рынке, телеканалы все острее чувствуют конкуренцию со стороны Интернета, прежде всего, в борьбе за рекламные бюджеты. В настоящее время, по оценке Ассоциации коммуникационных агентств России, телевидение аккумулирует порядка 48% совокупных рекламных бюджетов – 165,1 млрд. руб. в абсолютных цифрах (с учетом НДС). Тем не менее, можно прогнозировать постепенное уменьшение доли ТВ, несмотря на продолжение роста в абсолютном выражении. В 2012 году рынок телевизионной рекламы вырос на 9%, что оказалось ниже среднерыночного показателя в 13% и в несколько раз ниже темпов роста интернет-рекламы, которые составили 35%[5]. По итогам первых девяти месяцев 2013 года можно говорить о продолжении этой тенденции: объем рекламного рынка на телевидении вырос за этот период на 11%, в то время как сегмент интернет-рекламы – на 29%[6].

От эфира к кабелю

Стремительный рост числа доступных каналов начался с 2005 года, когда в России начали расширять свою абонентскую базу кабельные, спутниковые и IPTV-операторы. На конец 2012 года, по оценке J’son & Partners Consulting, в России было 31,9 млн. абонентов платного ТВ, что составляет около половины всех домохозяйств страны. Согласно экспертной оценке АЦВИ, в 2012 году 53 % домохозяйств России использовали для получения сигнала и просмотра телепрограмм те или иные неэфирные технологии. Большая часть таких домохозяйств – 30 % (в городах – 41 %) подключены к кабельным сетям, 21 % пользуются спутниковыми антеннами и 5% используют технологию IPTV[7]. В то же время, Федеральное агентство по печати и массовым коммуникациям в своем отраслевом докладе отмечает, что в России в настоящее время сложилась своеобразная ситуация «телевизионного

неравенства»: четверти российских домохозяйств, особенно в сельской местности, доступно менее 10 телеканалов, в то время как другой четверти, преимущественно городской, более 50. Реализация федеральной программы цифровизации эфирного вещания, в рамках которой 20 каналов из первого и второго мультиплексов начнут бесплатное вещание по всей стране, отчасти снизит остроту этой проблемы. Увеличат свою абонентскую базу и операторы кабельного и спутникового ТВ. По оценкам J’son & Partners Consulting, к 2017 году количество абонентов увеличится до 40,2 млн, а проникновение услуги платного телевидения достигнет 74%[8].

В США, где развитие неэфирного ТВ началось задолго до 2005 года, телевизионное предложение еще шире: с 2002 по 2010 год среднее число каналов, доступных американскому телезрителю, выросло с 72 до 135[9]. При этом зрители в среднем смотрели в месяц лишь 32 канала из общего числа доступных.

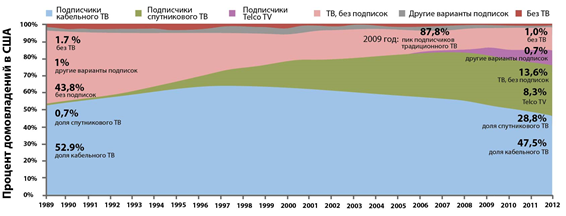

Целесообразно обратить внимание на динамику уровня проникновения неэфирного ТВ в США. В 1989 году немногим более половины американцев были абонентами кабельного ТВ, что примерно соответствует нынешнему российскому уровню. К 2012 году лишь 13,6% домохозяйств не использовали возможности неэфирного ТВ, в то время как 47,5% были абонентами кабельных операторов, 28,8% - спутниковых и еще 8,3% - телекоммуникационных компаний, предлагающих услуги платного телевидения.

Тем не менее, стоит обратить внимание и на тот факт, что с 2009 года число американских абонентов платного ТВ не только не увеличилось, но и даже снизилось на несколько процентов, что связано с отказом ряда пользователей от услуг традиционных операторов из-за полного перехода на потребление телеконтента при помощи OTT-провайдеров (OTT – over-the-top, технология передачи видеоконтента по интернет-протоколу HTTP).

Тем не менее, стоит ожидать, что в ближайшие годы российский рынок платного ТВ будет постепенно приближаться к американскому уровню как в части процента обслуживаемых операторами домохозяйств, так и в части ассортимента доступных каналов.

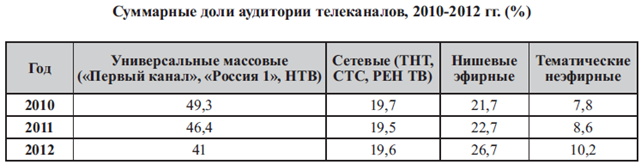

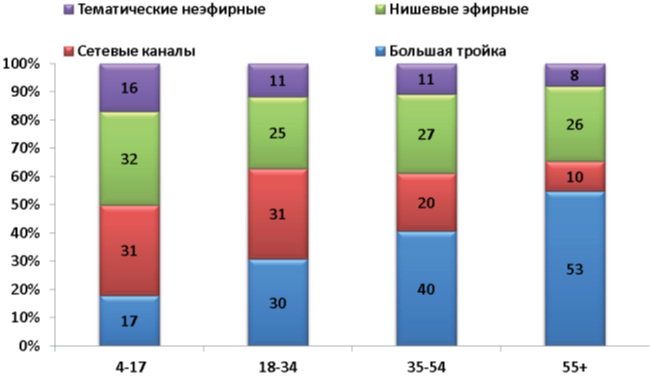

Согласно данным TNS, семь эфирных телеканалов занимают две трети всей телевизионной аудитории. Остальные общенациональные и местные эфирные, а также многочисленные неэфирные телеканалы, измеряемые TNS, делят оставшуюся треть телеаудитории. При этом в последние годы аудитория все больше фрагментируется, что находит отражение в сокращении доли массовых универсальных каналов и перераспределении аудитории по многочисленным нишевым каналам, суммарная доля которых продолжает расти. Только за прошедший год суммарная доля аудитории «большой тройки» федеральных каналов уменьшилась на 5 пунктов, в то время как нишевые эфирные добавили более 4 пунктов доли, и аудитория измеряемого неэфирного ТВ выросла на 18 %[10].

Особенно ярко фрагментация аудитории проявляется при анализе телевизионных предпочтений различных возрастных групп. Если в старшей группе 55+ доля каналов «большой тройки» составляет 53%, то среди младшей аудитории от 4 до 17 лет она составляет всего лишь 17%, что объясняется популярностью детских и молодежных каналов в этом сегменте.

Можно прогнозировать дальнейший рост неэфирного телевидения в ближайшие годы, особенно в его нишевом сегменте.

Экономическая модель неэфирного телевидения существенно отличается от эфирного как в США, так и в России. По оценкам Федерального агентства по печати и массовым коммуникациям, из всего сегмента неэфирных каналов, рекламное финансирование получает только треть, в то время как остальные финансируются исключительно за счет подписки. Эта ситуация несет в себе потенциал дальнейшего развития российских неэфирных каналов за счет привлечения больших объемов рекламы. В то же время, отдельные кабельные вещатели, обладающие премиальным контентом (как лицензированным, так и собственного производства), могут пойти по пути полного отказа от рекламы с взиманием отдельной (а не «пакетной») платы со зрителей (наиболее известным примером реализации подобной модели является американский телеканал HBO). Тем не менее, маловероятно, что доходы от подписки на российские платные каналы в ближайшие годы достигнут уровня США, где существует более развитая культура потребления платного телеконтента.

По оценке АКАР, объем рекламного рынка в сегменте неэфирного телевидения в 2012 году оценивается в 3,9 млрд руб., что на 27 % больше чем в 2011 году. Рост продаж рекламы на кабельно-спутниковых телеканалах более чем втрое опережает рост соответствующих продаж на эфирном телевидении и почти вдвое динамику всего рекламного рынка, уступая только интернет-рекламе. Тем не менее, в абсолютных показателях рекламные бюджеты кабельных и эфирных телеканалов несопоставимы. Из 169 млрд. руб. рекламных доходов, 165,1 млрд. пришелся на эфирное ТВ и лишь 3,9 млрд. – на кабельное. Наиболее вероятно, что в ближайшие годы тенденция роста доли неэфирного сегмента в общей структуре рекламных бюджетов продолжится, однако она все равно останется значительно меньшей по сравнению с эфирными телеканалами.

Несопоставимость размера эфирных и неэфирных рекламных бюджетов вызывает естественное стремление ряда вещателей перейти из кабеля в эфир. Так, в 2012 году на эфирные частоты «ТВ7» из кабеля перешел телеканал Disney, хотя в подавляющем большинстве других стран он представлен исключительно в кабельных и спутниковых сетях. Также на рынке наблюдаются тенденции к сегментации существующих эфирных каналов и выделению из них нишевых телевизионных продуктов, которые переходят в кабель, оставляя более рейтинговый контент в эфире. Именно это произошло с эфирными «Муз-ТВ» и MTV, вся музыкальная составляющая которых была выделена в два отдельных кабельных канала.

От кабеля к OTT

Появление крупных эфирных телевизионных каналов в ХХ веке было напрямую связано с технологической спецификой доставки телевизионного сигнала. Ограниченность частотного спектра вкупе с высокими издержками на трансляцию сигнала предопределили небольшое число эфирных каналов, имеющих большую долю покрытия территории. Появление и стремительное распространение кабельных сетей, а позже спутникового и IPTV, изменило эту ситуацию – кардинальное снижение издержек на передачу контента привело к возможности появления фактически ничем не ограниченного числа каналов, в том числе, ориентирующихся на интересы крайне узких целевых групп.

Интернет-революция начала XXI века сделала возможной следующую, вторую по счету, телевизионную революцию. На этот раз она связана не с кардинальным расширением телевизионного предложения, а с откреплением телевизионного контента от способа его передачи.

Именно с этим связаны изменения на телевизионном рынке, которые мы будем наблюдать на протяжении ближайших двух десятилетий. Производители контента все чаще начнут взаимодействовать с аудиторией через иные, внеканальные, механизмы дистрибуции видео.

С конца 90-х годов прошлого века американские корпорации, в частности Microsoft, начали вести разработки в области «скрещивания» традиционного телевизора с интерактивными возможностями компьютера. С середины «нулевых» на массовый рынок вышли телевизионные приставки и игровые консоли, позволяющие выводить на экран ТВ видео из Интернета, а в 2009 году появился стандарт SmartTV, позволяющий принимать видео по стандартному в Интернете протоколу передачи данных HTTP напрямую на телевизор. Данная технология получила обозначение over-the-top (OTT). Прием видео осуществляется через сервисные приложения, установленные на телевизоре, мобильном устройстве или консоли и загружающие видео в режиме реального времени со своих интернет-платформ. Крупнейшими платформами OTT в мире являются Netflix, Hulu и Amazon. В России их аналогами являются Ivi, Tvigle, Zoomby и ряд других.

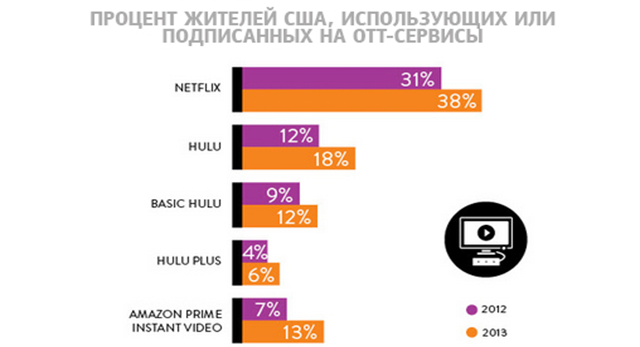

Американские платформы OTT Netflix и Hulu за последние три года в несколько раз увеличили число подписчиков и ассортимент предлагаемого телеконтента. Динамика развития обоих порталов позволяет говорить о том, что эта тенденция продолжится и в ближайшие годы, а сами сервисы OTT постепенно будут отбирать подписчиков у традиционных операторов платного ТВ, разрушая монополию канальной дистрибуции телеконтента. В настоящее время около половины американцев уже являются пользователями OTT-сервисов Netflix, Hulu или Amazon Prime Instant Video[11]. В ближайшее время их число может еще больше возрасти – Netflix ведет переговоры об установке приложения сервиса на телевизионные приставки кабельных и спутниковых операторов[12].

Модель монетизации сервисов OTT совмещает как платную подписку, так и возможность размещения рекламных роликов внутри просматриваемых пользователем видео. В зависимости от типа контента и его актуальности, пользователь может выбрать один из следующих вариантов получения контента:

Посмотреть видео бесплатно, но в ограниченном качестве и с большим количеством рекламы. Не распространяется на новый и премиальный контент;

Посмотреть видео бесплатно, но в ограниченном качестве и с большим количеством рекламы. Не распространяется на новый и премиальный контент;

Приобрести ежемесячную подписку на сервис, получив доступ ко всему объему контента в максимальном качестве и с ограниченной рекламой.

Приобрести ежемесячную подписку на сервис, получив доступ ко всему объему контента в максимальном качестве и с ограниченной рекламой.

Развитие альтернативной дистрибуции уже привело к тому, что Hulu и Netflix в последние годы наращивают собственное производство контента, полностью независимое от телеканалов. Результатом этой стратегии стало появление ряда телепродуктов первой величины, которые распространялись исключительно через сетевые сервисы, минуя традиционное телевидение. В частности, в начале 2013 года Netflix выпустил сериал режиссера Дэвида Финчера «Карточный домик» с Кевином Спейси в главной роли. Сериал заслужил крайне положительные отзывы критиков и зрителей, а также получил сразу три премии Эмми. В сумме, затраты Netflix в 2012 году на производство собственного премиального контента составили около 200 миллионов долларов.

Игроком на рынке производства профессионального видеоконтента становится и Google через принадлежащий ему сервис YouTube, который также является OTT-сервисом, встроенным в большинство телевизоров с поддержкой SmartTV. В 2012 году YouTube направил на производство контента профессиональных тематических каналов 100 миллионов долларов. В этом году сумма выросла уже до 250 миллионов плюс еще 200 миллионов были направлены сервисом на маркетинговое продвижение каналов премиального контента. Тем не менее, с точки зрения инвестиций в производство контента, эти цифры пока еще меркнут на фоне колоссальных 43,5 млрд. долларов, затраченными на данные цели американскими телекомпаниями. Четыре крупнейших вещателя США (ABC, CBS, NBC и FOX) затратят в 2013 году на производство контента по 3-4 миллиарда долларов каждый.

Несмотря на наличие в России сразу нескольких крупных OTT-сервисов, их популярность в нашей стране существенно уступает Netflix и Hulu. В качестве основных причин можно назвать меньший уровень проникновения широкополосного доступа в Интернет по сравнению с США, раздробленность премиального контента по различным сервисам и в целом меньший его ассортимент, а также популярность торрентов и интернет-сервисов, основанных на пиратском контенте. Можно говорить о том, что, с точки зрения аудитории, торренты и пиратские видеохостинги являются российскими аналогами крупнейших американских ОТТ-сервисов. Тем не менее, принятие антипиратского законодательства и действия правообладателей, скорее всего, приведут к тому, что в ближайшие будет наблюдаться постепенная легализация рынка интернет-видео и его приведение к цивилизованному формату.

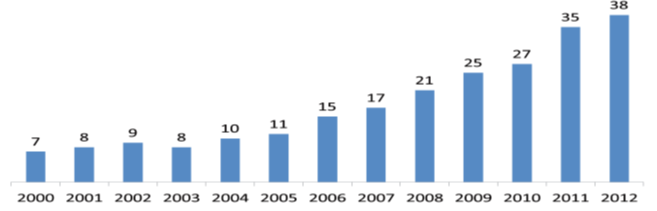

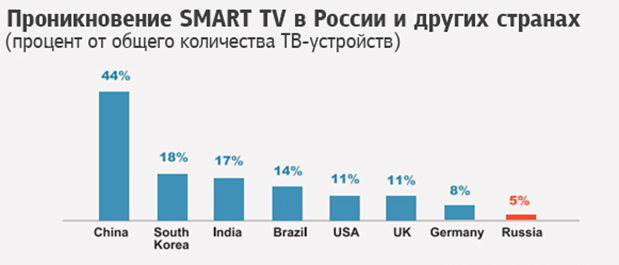

Значимым фактором развития ОТТ в России также является рост в стране числа телевизоров с поддержкой функции SmartTV, позволяющей подключаться к Интернету напрямую, без помощи телеприставок. В настоящее время их доля в России составляет лишь 5%, что существенно ниже показателей других стран, в том числе, ряда развивающихся[13]:

Тем не менее, в России в настоящее время наблюдается стремительное обновление телевизионного парка и постепенный рост в структуре продаж новых телевизоров устройств с поддержкой SmartTV[14]:

При сохранении этой тенденции, к 2020 году более половины всех телевизоров в стране будут поддерживать технологию SmartTV, что, скорее всего, позитивно скажется на развитии российского рынка платформ OTT-дистрибуции видеоконтента.

Так, в настоящее время лишь 18% абонентов этих платформ получают видео на телевизор напрямую или при помощи приставок[15], в то время как в США этот показатель составляет порядка 60%.

Значение контента и его монетизация

Технологические изменения в области телевидения в последние десятилетия одновременно увеличивают значение контента и снижают роль канала его доставки до потребителя. Тем не менее, у этой тенденции есть и обратная сторона. С появлением сотен неэфирных каналов на порядки выросли совокупные масштабы производимого телеконтента. В результате, естественным ограничением роста числа каналов стала растущая сложность навигации для потребителя по слишком большому числу программ, инерционность потребления (из-за слишком большого выбора и временных издержек с ним связанных, пользователи склонны «передоверять» выбор контента уже зарекомендовавшим себя крупным телеканалам), а также естественное ограничение рынка, связанное с тем, что на многообразие кабельных каналов стало не хватать телезрителей, особенно в условиях относительно стабильной продолжительности телесмотрения.

Модель дистрибуции телеконтента на основе OTT не предполагает наличия фиксированной сетки вещания, что делает невозможным инерционное смотрение того или иного канала. Следствием этого является проблема навигации - пользователю слишком сложно ориентироваться в слишком большом объеме представленного контента. Выходом стала автоматизированная система рекомендаций, которая фактически обеспечивает программирование индивидуального эфира, состоящего из контента различных производителей, подобранного на основе пользовательских интересов и предпочтений. По словам вице-президента Netflix Тода Еллина, уже сейчас от 75% до 80% совокупного объема просматриваемых видео через Netflix приходится на контент, который был рекомендован пользователям системой[16]. Контент в подобной схеме приобретает еще большее значение, чем при традиционной канальной дистрибуции, когда каналы программируют эфир таким образом, чтобы за счет премиальных продуктов вытягивать аудиторные показатели менее качественного и дорогостоящего контента.

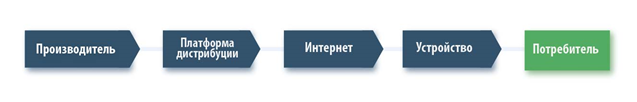

Схематически можно представить традиционную модель телевидения следующим образом:

Наиболее вероятно, что подобная трансформация займет более десяти лет и выйдет за пределы исследуемого периода, тем не менее, именно она будет определяющей в глобальной трансформации телевидения в ближайшие годы.

Примечательно, что это, скорее всего, не приведет к существенному изменению экономики телевидения. Фундаментом существующей телевизионной модели монетизации является канал доставки контента. Либо он насыщает свою сетку вещания рекламными материалами, либо продает доступ через кабельных или спутниковых операторов, выступающих в качестве посредников, либо делает и то, и другое. В рамках новой модели происходит, в целом, то же самое, с той лишь разницей, что функции канала берет на себя платформа дистрибуции, а посредник в лице кабельного или спутникового оператора становится не нужен.

В то же время, можно предположить, что будет претерпевать определенные изменения рекламная модель монетизации телевизионного контента.

Все большее значение будет иметь не размещение рекламных блоков в определенных тайм-слотах, а спонсирование и брендирование телевизионного контента, превращение самого продукта в рекламный инструмент.

Наиболее ярким проявлением такого подхода является product placement - реклама, интегрированная естественным образом внутрь телевизионного контента. Согласно исследованию компании PQ Media, сегмент product placement в последние годы растет темпами, опережающими рекламный рынок – в 2012 году затраты рекламодателей по всему миру выросли на 12% до 8,3 миллиардов долларов, из которых $5,37 млрд. пришлись на product placement на телевидении[17]. В то же время, в последние годы все чаще встречаются эксперименты, когда рекламное сообщение само по себе становится профессиональным контентом. Так, пивной бренд Heineken выпустил в этом году сериал Dropped[18], распространяемый на YouTube.

Телевидение вне рамок телевизора

В ситуации, когда телевизионные каналы перестают быть монополистами в области дистрибуции видеоконтента, свое монопольное положение утрачивает и телевизор как устройство трансляции. Потоковое онлайн-видео может поступать на любое устройство, будь то телевизор с поддержкой SmartTV, приставка к обычному телевизору, компьютер, планшет или экран смартфона. В результате, стремительно растет альтернативное телесмотрение – при помощи компьютера или, все чаще, мобильных устройств. Согласно исследованию Viamedia, в 2013 году 33% американцев смотрят телеконтент преимущественно не при помощи телевизора[19]. Быстрее всего растет доля просмотра ТВ на планшетах. Согласно глобальному исследованию компании Ooyala, за последние два года она выросла с полутора до 13%, что привело к тому, что крупнейший в мире телеизмеритель компания Nielsen со следующего года начнет учитывать альтернативное телепотребление при составлении ТВ-рейтингов. Аналогичные тенденции наблюдаются и в других странах мира, включая Россию, однако со значительным отставанием, что связано с меньшим количеством мобильных устройств у населения, меньшим уровнем проникновения широкополосного доступа в Сеть и, что более важно, с недостаточным развитием сервисов потокового видео.

Можно сделать логичное предположение, что рост доли альтернативного телесмотрения выгоден, прежде всего, OTT-сервисам, позволяющим транслировать видео на любое устройство, а не только на телевизор. Тем не менее, крупнейшие кабельные и спутниковые операторы не хотят отдавать им столь существенное конкурентное преимущество. В этом их поддерживают и каналы, распространяемые по платной модели в кабельных сетях: доходы от распространения контента через OTT-платформы для них существенно ниже, чем от подписки через традиционных операторов.

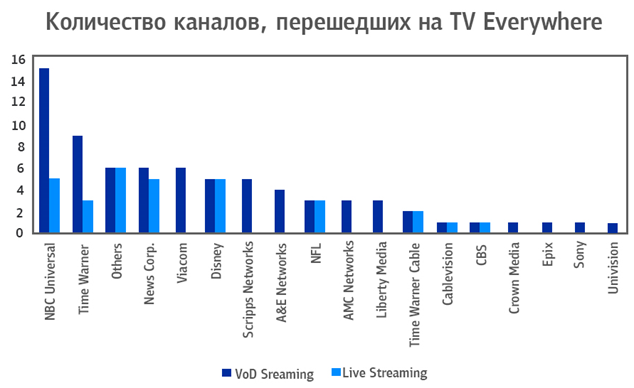

Ответом операторов на конкуренцию со стороны Hulu и Netflix стала разработка концепции TV Everywhere («Телевидение повсюду»), предполагающей, что абонент кабельного или спутникового оператора должен иметь возможность просмотра оплаченных телеканалов с любых устройств, а не только с телевизора. Так, крупные американские семейства телеканалов, такие как HBO, NBC и ABC, организовали прямую трансляцию эфира через официальные сайты и мобильные приложения, однако доступ к ней могут получить только абоненты кабельных операторов. Таким образом, кабельная подписка фактически отвязывается от самого кабеля, становясь универсальной системой доступа к телевизионному контенту, распространяемому, в том числе, через Интернет. Из нижеприведенной таблицы[20] видно, что к настоящему времени большинство крупных американских вещателей перешли на TV Everywhere либо в формате онлайн-вещания, либо через предоставление видео по запросу (VoD).

Российские телеканалы также все активнее занимаются организацией онлайн-вещания, особенно если речь идет о бесплатных эфирных каналах. В настоящий момент, в Сети доступны трансляции «Первого канала», эфирных каналов ВГТРК, НТВ, РЕН-ТВ и ряда других. В то же время, российские неэфирные каналы пока еще не перешли на модель TV Everywhere. В качестве примера можно привести кабельный телеканал «Дождь», который ввел платный доступ к своему эфиру на сайте безотносительно того, является ли пользователь абонентом кабельных и спутниковых операторов или нет. Создание системы доступа к онлайн-вещанию неэфирных каналов, аналогичной американской, является задачей, которую в ближайшее время вещателям придется решать совместно с кабельными и спутниковыми операторами.

Стоит отметить, что диверсификация устройств для получения телевизионного контента не означает грядущее исчезновение телевизора из наших домов. Неоспоримыми факторами его конкурентоспособности является большой экран и традиционное расположение в гостиной комнате. Доля домохозяйств, не имеющих телевизора, остается стабильной на протяжении последнего десятилетия в большинстве развитых стран мира и не превышает нескольких процентов.

Second screen

Как было обозначено выше, интернет-революция не привела к массовому оттоку телезрителей и снижению общего уровня телесмотрения. Более того, довольно быстро выяснилось, что не обязательно отказываться от телевизора ради Интернета и наоборот – в ряде случаев они могут эффективно дополнять друг друга, существенно расширяя возможности телеканалов и производителей контента по взаимодействию с аудиторией. При этом телевидение выступает в качестве основного поставщика контента, а компьютер или же мобильные устройства, подключенные к Интернету – в качестве вспомогательного. Такая «сдвоенная» модель телепотребления получила название second screen («второй экран»).

Согласно последнему исследованию компании Nielsen, 46% американских пользователей смартфонов и 43% пользователей планшетов ежедневно используют свои гаджеты в качестве «вторых экранов» при просмотре ТВ[21]. При этом значительная часть их интернет-активности так или иначе связана с просматриваемым телевизионным контентом. Так, 49% пользователей планшетов и 34% пользователей смартфонов стремятся найти в Сети дополнительную информацию о том, что они смотрят в настоящий момент.

Другим распространенным проявлением second screen является обсуждение в «новых медиа» просматриваемого в настоящий момент телеконтента, особенно, если речь идет о просмотре спортивных событий или развлекательных шоу, идущих в прямом эфире. Согласно данным Nielsen, 21% пользователей планшетов и 18% пользователей смартфонов читают подобные обсуждения в блогосфере и социальных сетях или участвуют в них. В ряде случаев, взрывной всплеск параллельных обсуждений в социальных сетях могут вызывать и сериалы, как это произошло, к примеру, с премиальными сериальными продуктами Breaking Bad и Game of Thrones, вызывавшими активные дискуссии среди интернет-пользователей по всему миру.

Компания Nielsen представила летом 2013 года результаты исследования, согласно которым была зафиксирована двусторонняя связь между рейтингами телепрограмм и активностью их обсуждения в социальных сетях: с одной стороны, в 48% случаев рост числа зрителей программы приводит к увеличению числа сообщений о ней в социальных сетях, а с другой – в 29% случаев рост числа сообщений о идущей в настоящее время программе приводит к увеличению числа ее зрителей[22]. Наиболее чувствительными к такой зависимости оказались реалити-шоу, развлекательные и спортивные программы. Таким образом, текущее обсуждение в «новых медиа» может становится драйвером роста телесмотрения – пользователи стремятся принять участие в масштабных дискуссиях и могут использовать рекомендации в «новых медиа» для навигации по телеконтенту. Коммуникационная функция second screen делает еще более значимым фактор одномоментности просмотра, типичный для посещения кинотеатра – люди испытывают чувство сопричастности от осознания того, что в данный момент являются зрителями одного и того же события.

Тем не менее, исключительно функцией коммуникации возможности second screen не исчерпываются. Наличие вторых пользовательских устройств расширило интерактивные возможности телевидения: от предоставления с их помощью дополнительного контента зрителю (в какие ботинки одет главный герой сериала?), до ставших уже обыденными функций голосования.

Рекламодатели также быстро взяли этот инструмент себе на вооружение, превратив компьютер или, чаще, мобильное устройство телезрителя в канал прямых продаж продукции, рекламируемой по ТВ. Так, согласно данным Nielsen, 20% пользователей планшетов и 13% пользователей смартфонов заявили, что они приобретали онлайн те товары или услуги, которые рекламировались по телевидению.

Тем не менее, порой технологии second screen приобретают необычные формы, которые, однако, вполне соответствуют тенденциям, наблюдаемым в последние годы на рынке медиа. Так, в США популярность набирает мобильное приложение Viggle, которое автоматически определяет, что пользователь смотрит в данный момент по телевизору, начисляя ему бонусные очки за просмотр тех или иных передач, которые впоследствии можно обменять на различные призы. Таким образом, приложение, с одной стороны, является удобным инструментом навигации для пользователя по телеэфиру, а с другой, позволяет вещателям (и рекламодателям) максимизировать аудиторию конкретной передачи, например, с целью успешного запуска нового сериального продукта. Появление подобного приложения является свидетельством постепенного перехода от взимания платы с потребителя за контент к оплате самого потребления контента аудиторией. И если в телевидении эта тенденция пока только обозначается, то в сегменте печатной прессы она уже ярко выражена.

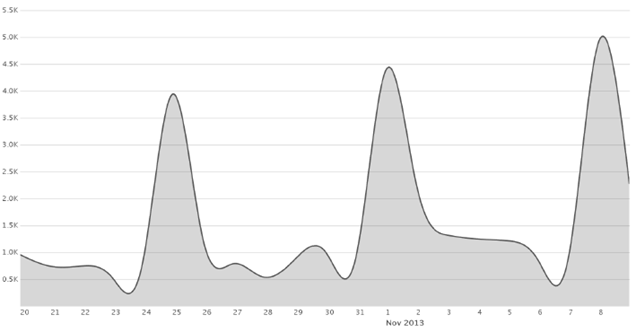

К сожалению, в настоящее время отсутствуют данные по использованию second screen в России. Можно предположить, что российские цифры пока существенно отстают от американских, что связано с меньшим числом смартфонов и планшетов у населения и иным уровнем проникновения широкополосного Интернета. Тем не менее, в ряде случаев и в России можно фиксировать зависимость между популярностью телевизионного шоу и объемом его обсуждения в социальных сетях – так, выпуски шоу «Голос» на «Первом канале» в момент трансляции оказывают существенное влияние на структуру дискуссий в русскоязычном сегменте Twitter. На графике ниже представлена динамика обсуждения шоу «Голос» в российской блогосфере с 20 октября по 8 ноября 2013 года, подсчитанная при помощи аналитической платформы ForSight компании Crimson Hexagon, партнером которой в России является Фонд развития гражданского общества.

Пики на графике (от 4 до 5 тысяч сообщений в сутки) приходятся на дни выпуска программы, в то время как в остальные дни обсуждения носят гораздо меньший масштаб. Аналогичная тенденция прослеживается и в отношении остальных популярных телевизионных программ и сериалов.

Прогноз

Согласно прогнозу, средний уровень телесмотрения к 2020 году останется на текущем уровне (около 4 часов в сутки), однако само оно станет боле диверсифицированным как с точки зрения источников, так и с точки зрения устройств, при помощи которых осуществляется просмотр видео. В России будут наблюдаться две параллельные тенденции: продолжит расти абонентская база платного ТВ и, в то же время, распространение получат OTT-сервисы, которые начнут разрушать монополию телеканалов на дистрибуцию контента. В обоих случаях это существенно расширит ассортимент легального телевизионного контента, доступного российской аудитории.

Одновременно с этим все большая часть телесмотрения будет приходиться на альтернативные устройства просмотра – компьютеры, планшеты и смартфоны. Способствовать этому будут как интернет-сервисы агрегации видеоконтента, так и сами телеканалы, организующие онлайн-трансляции эфиров на своих сайтах. Это поставит вопрос изменения существующих подходов к замерам телевизионной аудитории.

Приход в Россию технологий «второго экрана» (second screen), уже получивших распространение в США, увеличит интерактивный потенциал телевидения и позволит совмещать телевизионное смотрение с пользовательской активностью в интернет-пространстве.

Пресса

Печатный сегмент медиа оказался в наибольшем проигрыше в эпоху роста информационного и коммуникационного значения Интернета. Миграция аудитории газет и журналов в Интернет-СМИ и тематические сетевые ресурсы, а также обострение конкуренции за рекламные бюджеты, привели к тому, что этот сегмент медиа оказался в кризисе, который в России оказался даже глубже, чем во многих других странах мира.

Одним из проявлений сложившейся кризисной ситуации является продолжающееся уже несколько лет падение реальных тиражей большинства крупнейших изданий. По данным «АВС – Бюро тиражного аудита», с I квартала 2012 года по I квартал 2013 года совокупный тираж общенациональных еженедельных газет снизился в среднем на 7,5%, а в сегменте ежедневных – на 14%. В сегменте журналов сокращение тиража за год составляет около 5%[23].

Падение аудитории отразилось на всех категориях российской бумажной прессы, включая деловые издания. Так, по данным TNS Россия, средняя аудитория газеты «Ведомости» в Москве сократилась с 2005 года с 1,3% до 1%, «Коммерсанта» с 2% до 1,2%, «Известий» с 1,2% до 0,9%[24]. В сегменте еженедельных общефедеральных газет наблюдается аналогичная тенденция: общероссийская аудитория газеты «Аргументы и факты» за тот же период снизилась с 13,2% до 10,7%, а пятничной версии «Комсомольской правды» с 11,2% до 8,7%.

Постепенное сокращение аудитории газет и журналов при одновременном взрывном росте сегмента Интернет-СМИ не могло не сказаться на динамике рекламных доходов, которые в 2012 году составили 41,4% совокупного объема доходов печатной прессы[25]. Так, в России доля печатных СМИ на рекламном рынке за последние 12 лет снизилась в 3,5 раза – с 48% до 13,83%. И даже несмотря на то, что в 2012 году был зафиксирован рост рекламных доходов в этом сегменте на 2%, темпы роста оказались значительно ниже, чем по рекламному рынку в целом (13%), не говоря уже о сегменте рекламы в Интернете (35%)[26]. По данным Ассоциации коммуникационных агентств России, в первом полугодии 2013 года объем рекламы в российских печатных СМИ сократился на 5% и составил около 8 млрд. рублей[27].

В США наблюдается аналогичная тенденция, но снижение носит более плавный характер. С 2003 по 2012 год совокупный размер ежегодных рекламных доходов печатной прессы снизился более чем в 2 раза – с 46 до 22 миллиардов долларов[28], при этом все большую долю в нем занимают доходы от интернет-рекламы на сайтах изданий.

В глобальном масштабе, по оценке Всемирной газетной и информационно-издательской ассоциации, рекламные доходы печатной прессы упали в 2012 году на 2%. Совокупное же падение объема рекламного рынка в прессе с 2008 года составило 22%.

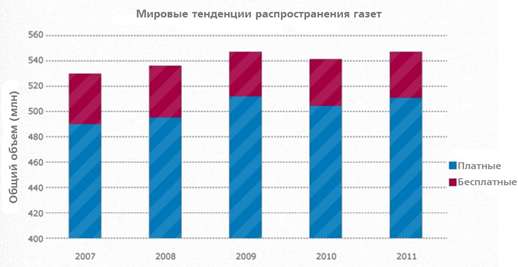

В то же время, сравнение тенденций на рынках печатных СМИ разных стран мира делает картину постепенной «смерти бумаги» несколько менее однозначной. Так, по данным Всемирной газетной и информационно-издательской ассоциации в глобальном масштабе в 2011 году наблюдался даже рост совокупных тиражей печатной прессы при сохранении доли бесплатных изданий в общем объеме (около четверти)[29]. В 2012 году было зафиксировано незначительное падение на 0,9%[30].

Однако ситуация становится более понятной, если посмотреть на эту динамику в региональном разрезе.

Из приведенного выше графика видно, что основным драйвером роста глобального рынка печатных СМИ являются страны Азии, переживающие в настоящее время рост грамотности населения, в то время как во всех остальных регионах мира данный сегмент переживает кризис.

Возможным объяснением этой ситуации могло бы быть крайне низкое исходное газетное предложение в азиатских странах при избытке такого предложения в странах со сложившейся инфраструктурой медиа. Эта версия предполагает, что существует некий уровень газетного предложения в стране, к которому стремятся страны либо с недостаточным предложением, либо же, наоборот, с избыточным.

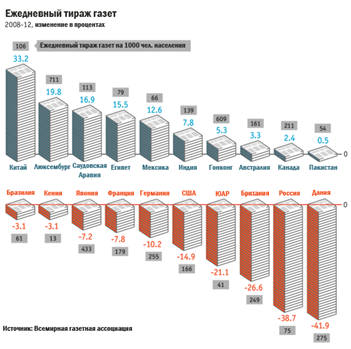

Тем не менее, анализ ситуации в разрезе конкретных стран позволяет сделать вывод, что такой точки баланса не существует, по крайней мере в глобальном масштабе. Так, по данным Всемирной газетной и информационно-издательской ассоциации, с 2008 по 2012 год в России произошло снижение предложения печатной прессы на 38,7% до показателя в 75 газет на тысячу населения, в то время как в Индии этот показатель, наоборот, вырос на 7,8% до 139 (Люксембург с растущим показателем в 711 можно отнести к специфике страны). В целом, в большинстве развивающихся стран (Китай, Индия, Египет, Мексика) в последние годы можно было наблюдать рост рынка печатной прессы, а в большинстве западных – плавное, но неуклонное снижение: в США на газетное предложение снизилось на 14,9% до 166 газет на тысячу жителей страны, в Германии на 10,2% до 255, во Франции на 7,8% до 179[31].

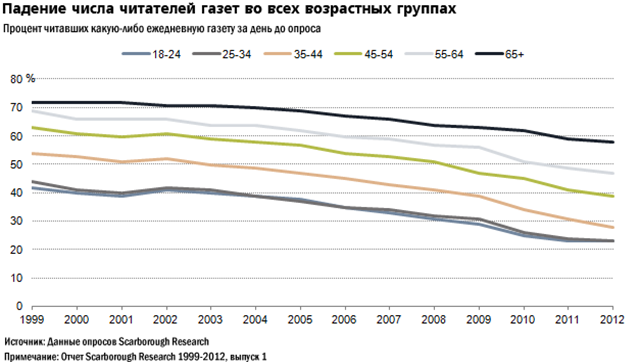

При этом важно отметить, что сокращение газетного потребления в развитых странах характерно одновременно для всех возрастных групп, а не только для молодой аудитории, что видно на примере США[32]:

Сокращение аудитории и перетекание рекламных бюджетов в Интернет, непосредственно отразилось на рентабельности бизнеса. В США совокупная выручка газет упала с 80 миллиардов долларов в 2000 году до 35 миллиардов в 2012 году. Следствием этого стало резкое сокращение количества рабочих мест в отрасли. По данным Pew Research, количество рабочих мест в газетной отрасли с 2000 года снизилось с 56400 до 38000 и имеет дальнейшую тенденцию к снижению[33].

Изменившиеся экономические реалии вынуждают издания адаптироваться, что приводит либо к закрытию убыточных газет и журналов, либо к активному развитию своих сетевых версий с целью частичного компенсирования за счет интернет-рекламы падающих доходов печатных версий. И если первоначально издания стремились сочетать печатную версию с электронной, то в последние пару лет появилась тенденция к полному уходу в Сеть, особенно в том случае, если издание не является лидером рынка. В частности, американский еженедельник Newsweek с 2013 года полностью отказался от печатной версии в пользу интернет-сайта и мобильных приложений.

В России на фоне более резкого падения рынка печатных СМИ ряд изданий, не являющихся лидерами в своих сегментах, также вынуждены были либо прекратить выпуск печатных версий и полностью уйти в Интернет, либо прекратить свое существование вовсе. В ряде случаев, например при закрытии газеты «Газета», переход в Сеть был лишь этапом в процессе полного закрытия издания.

В последние годы на фоне тенденции сокращения тиражей и аудитории печатных СМИ в отрасли идет дискуссия о том, смогут ли вообще выжить печатные издания в новых рыночных условиях и если да, то каким образом. В целом, можно говорить о том, что было выработано две принципиально различных экономических модели.

Монетизация дистрибуции контента: paywall

В рамках первой из них издание стремится максимизировать свои доходы от распространения контента, вводя абонентскую плату за доступ к материалам на своем сайте, так называемый paywall. Фактически, это представляет собой полный аналог традиционной подписки на газету, однако перенесенный в существующие интернет-реалии. Наиболее широкое распространение paywall получил в США и Великобритании, меньшее – в странах континентальной Европы.

В настоящее время существует три подхода к реализации этой модели:

Все материалы газеты доступны в Сети только по подписке (модель The Times). Данная модель является относительно редкой – лишь порядка 17% американских печатных СМИ сделали свои сайты полностью платными.

Все материалы газеты доступны в Сети только по подписке (модель The Times). Данная модель является относительно редкой – лишь порядка 17% американских печатных СМИ сделали свои сайты полностью платными.

По подписке доступна только часть материалов издания, например, относящиеся к «бизнес-сегменту» (модель The Wall Street Journal). Около трети американских газет продают лишь «премиальный» контент, предлагая остальное бесплатно.

По подписке доступна только часть материалов издания, например, относящиеся к «бизнес-сегменту» (модель The Wall Street Journal). Около трети американских газет продают лишь «премиальный» контент, предлагая остальное бесплатно.

Каждый пользователь получает возможность прочитать определенное количество статей бесплатно, после чего вынужден платить за доступ к остальным (модель The New York Times). Этой модели в настоящее время придерживаются около 40% американских изданий[34].

Каждый пользователь получает возможность прочитать определенное количество статей бесплатно, после чего вынужден платить за доступ к остальным (модель The New York Times). Этой модели в настоящее время придерживаются около 40% американских изданий[34].

Введение платной подписки на материалы газетных сайтов стало наиболее распространенной реакцией на падение печатных тиражей и, соответственно, снижение дохода от распространения контента. На апрель 2013 года 12 из 20 крупнейших американских газет так или иначе реализовали paywall на своих сайтах[35]. С небольшим отставанием данная тенденция наблюдается и в странах Европы: на paywall перешло уже значительное число британских СМИ, включая Financial Times, The Sun и The Times, в этом году к ним присоединился сайт германской газеты Bild. В Словакии пошли дальше и организовали общую систему платной подписки, которая предоставляет единый доступ к сайтам большинства крупнейших газет страны[36]. Общее количество европейских изданий, адаптировавших paywall, по оценке Всемирной газетной и информационно-издательской ассоциации составило на 2013 год около 100 наименований (в США – 600)[37].

Наиболее успешный опыт введения paywall принадлежит газете The New York Times, которая перешла на эту модель в 2011 году. Ежегодный доход The New York Times от платной подписки на материалы сайта достиг в этом году 150 млн. долларов, а количество подписчиков составило почти 700 тысяч. Таким образом, каждый платный подписчик сайта газеты приносит корпорации Times более 200 долларов в год. Стоит, однако, отметить, что темпы прироста числа платных подписчиков The New York Times резко снизились в первом полугодии 2013 года, что позволяет говорить об ограниченном потенциале роста. Тем не менее, глава The New York Times Марк Томпсон утверждает, что «введение электронной подписки было самым успешным решением за последние годы[38]».

Меньшего успеха удалось добиться британской The Times, перешедшей на paywall еще в 2010 году. Совокупное количество платных электронных подписчиков за этот период составило 140 тысяч, однако издание уступило по итогам 2012 года лидирующую позицию по размеру аудитории в сегменте качественной прессы своим бесплатным конкурентам – The Guardian, The Independent и London Evening Standard[39]. Тем не менее руководство The Times намерено придерживаться выбранной стратегии[40]. В этом году на paywall перешел сайт главного таблоида Великобритании The Sun. Отказ от бесплатного распространения вызвал резкий обвал посещаемости сайта газеты – ежемесячное количество посетителей упало более чем на 60% с 37,3 млн. в июле до 14,4 млн. в августе[41].

Наиболее известным примером неудачной реализации paywall является приложение для мобильных устройств The Daily, запущенное медиаимперией News Corp. Руперта Мердока в феврале 2011 года. Приложение соответствовало формату качественной ежедневной прессы, однако распространялось исключительно на планшетах. Несмотря на то, что спустя полтора года после запуска приложению удалось набрать 100 тысяч платных подписчиков, ежегодные убытки The Daily составили 30 миллионов долларов[42], в результате чего уже в декабре 2012 года приложение было закрыто, а сам эксперимент признан Мердоком неуспешным.

Основным недостатком внедрения paywall является резкое сокращение аудитории интернет-версии издания и, соответственно, падение доходов от интернет-рекламы, которое зачастую превосходит прибыль от появления новых электронных подписчиков. Опыт изданий второго эшелона, в частности, американской газеты Newsday[43], показывает, что организовать большую базу электронной подписки удается лишь лидерам рынка, а в ситуации средних и малых изданий незначительное число новых подписчиков не компенсирует выпадения доходов от рекламы. Тем не менее, некоторые эксперты прогнозируют дальнейшую экспансию paywall в сегменте печатных СМИ. По прогнозу консалтинговой компании Simon-Kucher & Partners в течение ближайших трех лет около 90% материалов сайтов информационных изданий станет распространяться по платной модели[44].

В целом же по итогам 2012 года доходы американской печатной прессы от онлайн-подписки в годовом выражении увеличились на 275% на фоне падения доходов от распространения печатных версий изданий на 14%. Совокупные доходы от тиража (как в печатной так и в электронной форме) выросли за год на 5% и составили, по данным Газетной ассоциации Америки, в среднем 27% от общей прибыли газеты. Доля рекламы на сайтах в общей структуре доходов составляет при этом лишь 11%[45]. Остальное приходится преимущественно на рекламу в печатных версиях газет, а также на различные альтернативные формы монетизации, в частности электронная коммерция обеспечивает 8% совокупного дохода американских газет[46].

По данным Федерального агентства по печати и массовым коммуникациям, доля рекламной выручки в доходах российских печатных СМИ в 2012 году составляла лишь 41,4% (48,62 млрд. руб.). С 2008 года она уменьшилась на 2,5% или почти на 9 миллиардов рублей в абсолютном выражении[47].

В России популярность paywall оказалась значительно ниже по сравнению с Западной Европой и США. Первый эксперимент подобного рода в 2010 году провел журнал «Эксперт», однако вскоре вновь сделал распространение материалов на сайте бесплатным. В итоге, единственным примером устойчивого применения paywall крупным печатным изданием является газета «Ведомости», которая в 2011 году перевела свой сайт на платный доступ с возможностью бесплатно просмотреть ограниченное количество материалов (модель, аналогичная The New York Times). Известно, что в марте 2012 года число платных подписчиков интернет-версии «Ведомостей» составляло около 6 тысяч человек, что, при стоимости максимальной годовой подписки в 5 тысяч рублей, означает годовой доход в размере 30 млн. рублей (вероятно, эта цифра существенно ниже). При этом годовой доход от размещения рекламы на сайте в тот же период составил 180 миллионов[48]. По данным на ноябрь 2013 года, число платных подписчиков сайта «Ведомостей» возросло до 13 тысяч[49].

В целом, можно констатировать, что российские газеты и журналы не спешат вводить paywall на своих сайтах вслед за зарубежными коллегами. Причиной этого можно назвать в общем и целом довольно низкий уровень лояльности аудитории российских изданий, по сравнению с ситуацией в США или Великобритании. В случае перевода сайта на платный формат, вероятность того, что аудитория откажется от этого издания в пользу бесплатных конкурентов существенно выше, чем то, что она оформит электронную подписку. В этом случае доходы от незначительного числа новых подписчиков не смогут покрыть выпадение растущих доходов от интернет-рекламы. Введение paywall также сократит потенциал привычной для российских СМИ спонсорской монетизации.

Монетизация контента: максимизация аудитории за счет бесплатного распространения и спонсорский контент

Вторая модель адаптации печатных изданий к новым реалиям основана на противоположном принципе: распространение контента должно быть бесплатным с целью максимизации аудитории и, соответственно, роста доходов от рекламы как в печатной версии газеты, так и на сайте издания. В частности, именно этой стратегии придерживается глава ИД «Комсомольская правда» Владимир Сунгоркин[50], заявивший о намерении проводить эксперименты с бесплатным распространением газеты в ряде городов.

Данный подход показал свою жизнеспособность в Великобритании в сегменте массовых изданий. Переход на бесплатную модель распространения в 2009 году помог британской London Evening Standard за три года выйти из глубокого убытка в 30 миллионов фунтов в год[51], на небольшую прибыль по итогам 2012 года в 82 тысячи фунтов[52]. Тираж газеты за это же время увеличился с 100 000 до 700 000 экземпляров[53], также рост отмечается и в посещаемости сайта газеты[54].

Отсутствие paywall позволяет максимизировать доходы от размещения интернет-рекламы на сайте издания, особенно в ситуации, когда происходит перетекание аудитории от конкурентов, закрывших бесплатный доступ к своим материалам. Так, британской газете The Guardian за счет существенного роста аудитории сайта удалось в прошлом году увеличить доходы от интернет-рекламы на 29%, компенсировав тем самым убыток от издания печатной версии[55].

Тем не менее, даже в условиях роста аудитории, рекламных доходов в большинстве случаев оказывается недостаточно для покрытия издержек на производство, а при бесплатном распространении печатной версии газеты, еще и доставку контента. В этой ситуации издания все чаще прибегают к публикации спонсорских материалов как к крайней форме модели монетизации контента.

Глава «Школы эффективного текста» Андрей Мирошниченко полагает, что в условиях бесплатности распространения контента спонсорская модель монетизации является наиболее перспективной[56]. В данном случае речь идет о публикации на страницах изданий заказных материалов, помеченных или, что более актуально для России, не помеченных специальным образом. Фактически, речь идет о легализации такого давно существующего явления в отрасли как «джинса».

Активное применение спонсорской модели монетизации контента можно наблюдать в США, что уже привело к ряду скандалов. Так, в начале 2013 года американский журнал The Atlantic опубликовал у себя на сайте с пометкой «платный контент» статью, посвященную успехам Церкви сайентологии, что вызвало возмущение читателей и последующие извинения со стороны редакции[57]. Тем не менее, журнал не стал отказываться от дальнейшего развития подобного формата публикаций – размещение платных статей обеспечивает The Atlantic около половины всей рекламной выручки[58].

Спонсорской моделью не брезгают и издания, относящие себя к деловому сегменту. В октябре этого года Forbes объявил о том, что 20% их рекламных доходов идут от платформы размещения спонсорского контента BrandVoice, клиентами которой являются более 30 компаний. На фоне этого успеха Washington Post запустил проект BrandConnect – аналогичный сервис для рекламодателей, который позволяет публиковать спонсорский контент в журналистских разделах[59]. О планах по внедрению спонсорской модели заявил и The New York Times: «Осваивая новые спонсорские возможности, Times будет по-прежнему заботиться о читателях и журналистике, четко обозначая, какой контент оплачен спонсорами, а какой произведен в ньюзруме», – сказал Bloomberg вице- президент по рекламе The New York Times Том Хаскелл[60].

Для России спонсорская модель монетизации контента является значительно более распространенным явлением, нежели paywall, однако немногие издания говорят о ней открыто. Это связано с тем, что в России она зачастую приобретает не вполне корректный по отношению к читателям вид, когда спонсорские материалы не помечаются специальным образом, а преподносятся в качестве редакционных. При этом сама деятельность по размещению спонсорского контента либо маскируется под «информационное сопровождение рекламодателя», либо вообще уходит в серый сегмент, не отражаясь в официальной структуре доходов издателей. Подобная практика затрудняет оценку текущей роли спонсорского контента в российском издательском бизнесе. Тем не менее, стоит ожидать, что в ближайшее время все большее число российских газет и журналов будут выводить этот сегмент своего бизнеса из тени, ориентируясь, в том числе, на успешный опыт зарубежных изданий.

Прогноз

Согласно прогнозу, в период до 2020 года на рынке печатной прессы будет наблюдаться следующая тенденция: деловые и нишевые издания, специализирующиеся на эксклюзивной информации, будут все активнее использовать модель paywall для формирования базы платной электронной подписки. Постепенное сокращение печатных тиражей приведет к тому, что, вслед за изданиями второго эшелона, решение об отказе от издания бумажных версий будут принимать лидеры различных сегментов рынка печатной прессы.

В то же время, издания, нацеленные на массового читателя, будут, наоборот, делать все возможное для сохранения и расширения своей аудитории, включая перевод своих печатных версий на бесплатную модель распространения с одновременным увеличением тиража. Ставка, таким образом, будет делаться на увеличение совокупных рекламных доходов от печати и интернет-рекламы при полном отказе от доходов, получаемых от распространения. Большинство крупнейших российских изданий, скорее всего, выберут этот путь.

При этом и в массовых, и в деловых изданиях будет расти доля спонсируемого контента в общей массе публикаций, а сам этот инструмент монетизации будет постепенно выходить из тени и становиться неотъемлемой частью экономики этого сегмента медиа.

Таким образом, типичная российская газета в 2020 году будет бесплатной, а в структуре ее материалов значимое место будет занимать спонсируемый контент. Впрочем, это касается только лидеров рынка. Издания второго и третьего эшелонов через семь лет либо перестанут существовать вовсе, либо превратятся в дотационные информационные инструменты владельцев, либо перейдут в интернет-формат, основанный на платной подписке или же рекламно-спонсорской монетизации.

Радио

Несмотря на существенное изменение структуры медиапотребления под влиянием Интернета, радио понесло относительно небольшие потери, особенно в сравнении с печатными СМИ. Это утверждение актуально как для России, так и для большинства стран мира. В США с 2003 по 2013 год ежемесячная аудитория радиослушателей выросла с 223 до 243 миллионов. В Великобритании – с 43,7 млн. до 47,6 млн[61]. В России наблюдается аналогичная тенденция: среднесуточная ежедневная аудитория российских радиостанций, по данным TNS Россия, выросла с 2005 по 2013 год с 35,9 млн. до 38,9 млн. человек[62]. Московская аудитория выросла с 6,6 млн. до 6,9 млн.

Тенденция отражается и в умеренном росте рекламных доходов в радиобизнесе. Так, в 2012 году прирост рекламных объемов в этом сегменте в России составил 23%, что позволило радио занять вторую строчку по темпам роста после интернет-рекламы, опередив телевидение (прирост 9%) и печатные СМИ (2%). В США в 2012 году рост рекламных доходов на радио составил 1%[63] на фоне падения рекламных доходов на ТВ и в печатной прессе.

Конкурентное преимущество радио – это специфическая структура потребления контента. Значительная часть аудитории радиостанций – это автомобилисты, для которых радио является единственным приемлемым медиа. Другая значительная группа – это люди, прослушивающие радио в фоновом режиме на работе. В обоих описанных ситуациях потребление видео или текстового контента на бумаге или электронном носителе затруднено, что выводит радио из конкурентного медиаполя.

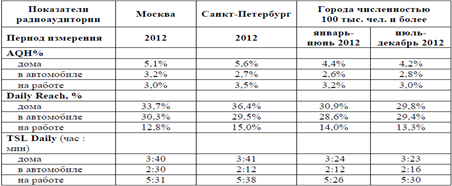

Из приведенной таблицы[64] видно, что на домашнее потребление радио приходится менее половины совокупной ежедневной аудитории радиостанций, остальное распределено между автомобилистами и людьми, слушающими радио на работе.

Таким образом, несмотря на то, что в структуре домашнего потребления аудио в последнее десятилетие происходит существенный сдвиг в пользу легального и нелегального интернет-контента, это не вызывает падения совокупной аудитории радиостанций.

Более того, рост уровня автомобилизации и расширение количества автомобильных радиослушателей компенсирует наблюдаемую потерю «домашней» аудитории.

Эта тенденция, наиболее вероятно, обеспечит дальнейший умеренный рост радийному бизнесу, особенно в странах, в которых отмечается стремительный рост уровня автомобилизации населения (к этим странам относится и Россия). Так, по данным агентства «Автостат» уровень автомобилизации населения России в 2013 году достиг показателя в 258 машин на тысячу жителей[65], что почти в два раза выше уровня 2000 года (132 автомобиля на 1000 человек)[66]. Тем не менее, Россия все равно существенно отстает от показателей развитых стран: в США, по данным Всемирного банка[67], уровень автомобилизации составляет 787, в Италии – 679, во Франции – 580 автомобилей на тысячу населения. Это, при условии благоприятной экономической конъюнктуры, позволяет рассчитывать на дальнейшее увеличение российского автомобильного парка и, соответственно, расширение автомобильной аудитории радиостанций.

Предсказуемо, что из-за миграции домашней аудитории в Интернет основные потери несут не основанные на эксклюзивном контенте разговорные радиостанции, а проигрывающие чужие произведения музыкальные станции. Так, за период с 2006 по 2013 суммарная ежедневная аудитория разговорных радиостанций в Москве выросла в два раза, с примерно 27% до 53%, что во многом связано с появлением в этот период в FM-эфире значительного числа новых радиостанций разговорного типа.

В ближайшие годы следует ожидать продолжения увеличения числа и доли разговорных радиостанций в совокупном объеме радиоэфира.

Анализируя миграционные потоки «домашних» радиослушателей, следует отметить, что зачастую аудитория меняет традиционное радио на его интернет-версию, будь то аналогичные традиционным по своему формату интернет-радиостанции или же их продвинутый вариант в виде «потоковых» сервисов, основанных на индивидуальных предпочтениях. В частности, в США приобрели широкую популярность сервисы Pandora и Spotify, в России их локальным аналогом является «Яндекс.Музыка».

В этой ситуации американские радиовещатели инвестируют в создание собственных интернет-сервисов. Так, Clear Channel ранее запустил собственный аналог Pandora под названием iHeartRadio[68], который сочетает в себе доступ к входящим в холдинг радиостанциям с возможностью создания «индивидуальной» радиостанции, основанной на личных музыкальных предпочтениях.

Пока еще проникновение потоковых музыкальных сервисов в автомобили сдерживается в России недостаточной пропускной способностью беспроводного мобильного интернета, однако с развитием сетей LTE и распространением на рынке автомобилей с поддержкой мобильных устройств, они смогут составить полноценную конкуренцию музыкальным радиостанциям. Об этом, в частности, свидетельствуют данные Pew Research по США, где выше скорость мобильной передачи данных и большее число автомобилей, поддерживающих трансляцию аудио с гаджетов. С 2010 по 2012 год процент пользователей мобильных устройств, прослушивавших с их помощью потоковое аудио через подключение к автомобильным стереосистемам, вырос с 6% до 17%.[69]

Наиболее вероятно, что в период до 2020 года этот показатель продолжит расти как в США, так и в России, однако маловероятно, что сможет охватить более половины автомобильных радиослушателей. Тем не менее, тревожным сигналом для радиостанций является появление на американском рынке автомобилей, в развлекательные системы которых предустановлено приложение Pandora. По оценке Pew Research, число таких моделей уже достигло 20[70] и продолжает расти.

Цифровой провал

К 2020 году радио с высокой долей вероятности останется единственным СМИ, вещающим преимущественно в аналоговом формате. Причиной этого является провал внедрения на рынок технологий цифрового вещания и, особенно, клиентских устройств, позволяющих принимать цифровой сигнал. Примечательно, что в 2012 году в США количество радиостанций, отказавшихся от вещания в цифровом формате, впервые превысило число начавших в нем вещание[71].

В России, где принят отличный от американского HD Radio цифровой стандарт DRM, цифровизация также не принесла видимых результатов. Без принудительных действий со стороны государства и массового перехода аудитории на новые устройства приема радиосигнала, радиовещатели не будут тратить деньги на приобретение цифрового оборудования. Судя по отказу правительства от идеи цифровизации радиоэфира по аналогии с телевизионным, ожидать этого не стоит ни до 2020 года, ни позже.

Более того, можно предположить, что у подавляющего большинства радиослушателей вообще нет потребности в приеме цифрового радиосигнала: значительное предложение радиостанций в аналоговом FM-диапазоне (55 в Москве) покрывает потребности аудитории в разных жанрах и форматах, в том числе, нишевого плана, а качество звучания не является определяющим для автомобильного или рабочего радиослушания, особенно, если речь идет не о музыкальных, а о разговорных радиостанциях.

Прогноз

Согласно прогнозу, в период до 2020 года радио будет сохранять существующие позиции в структуре медиабизнеса, что будет характеризоваться либо умеренным ростом рекламных доходов в этом сегменте, либо незначительным падением вместе с рынком. При этом внутри самого радиорынка будут наблюдаться изменения, связанные с увеличением доли разговорных форматов в общей структуре эфира, а также с ростом автомобильного радиослушания на фоне сокращения домашнего потребления радио из-за конкуренции со стороны интернет-сервисов потокового вещания.

Если же строить прогноз на более длительный срок, то дальнейшее развитие беспроводной передачи данных к 2025-2030 году, а возможно и раньше, сделает более неактуальным привычное аналоговое вещание. В результате, радиостанции, как и печатные издания до них, полностью перейдут на интернет-вещание, однако, в отличие от печатного сегмента, сама модель радиобизнеса вряд ли претерпит существенные изменения.

1. TV stays in the picture, MIT Technology review, 2013. URL: http://www.technologyreview.com/graphiti/515761/even-with-cord-cutting-and-the-web-the-tv-audience-is-massive/

2. Отраслевой доклад Федерального агентства по печати и массовым коммуникациям «Российское телевидение. Состояние, тенденции и перспективы развития». Москва, 2013

3. Объем рекламы в средствах ее распространения в январе-сентябре 2013 года, Ассоциация коммуникативных агентств России. URL: http://www.akarussia.ru/knowledge/market_size/id3746

4. Исследование «Рынок платного телевидения в России 2012-2017» компании J’Son Partners Consulting, Февраль 2013. URL: http://www.json.ru/files/reports/2013-02-26_PayTV_MW_RU.pdf

5. Forget the Bundle, Consumers Have an Appetite for Choice, Ooyala. URL:http://videomind.ooyala.com/blog/forget-bundle-consumers-have-appetite-choice

6. Netflix is giving people their Net fix, Nielsen says, Cnet.com. URL: http://news.cnet.com/8301-1023_3-57603465-93/netflix-is-giving-people-their-net-fix-nielsen-says/

7. Flirting With Netflix, Cable TV Companies Court Danger, Bloomberg Businessweek. URL: http://www.businessweek.com/articles/2013-10-14/netflix-in-talks-with-cable-tv-companies-dot-whats-in-it-for-cable

8. Цифры и факты о цифровом телевидении, блог компании Intel, Habrahabr.ru. URL: http://habrahabr.ru/company/intel/blog/170261/

9. Report «Online video in Russia», East-West Digital News, October 2013. URL: http://www.ewdn.com/files/online_video_full_version.pdf

10. Netflix Launches Profiles, Finally Realizing How People Really Watch Movies On It, Huffington Post. URL: http://www.huffingtonpost.com/2013/08/01/netflix-profiles_n_3685876.html

11. New PQ Media Data: Global Product Placement Spending Up 12% to $8.3B in 2012. URL: http://www.prweb.com/releases/2013/4/prweb10626564.htm

12. Heineken launches The Hangover-style online reality TV series, The Guardian, URL: http://www.theguardian.com/media/2013/may/31/heineken-hangover-online-reality-tv-series

13. Viamedia Survey: Cable is #1 for watching Television, Followed by Computers, Tablets, and Smartphones, URL: http://www.prnewswire.com/news-releases/viamedia-survey-cable-is-1-for-watching-television-followed-by-computers-tablets-and-smartphones-215809351.html

14. Action figures: how second screens are transforming TV viewing, Nielsen. URL: http://www.nielsen.com/us/en/newswire/2013/action-figures--how-second-screens-are-transforming-tv-viewing.html

15. The follow-back: understanding the two-way causal influence between Twitter activity and TV viewership, Nielsen. URL: http://www.nielsen.com/us/en/newswire/2013/the-follow-back--understanding-the-two-way-causal-influence-betw.html

16. Тиражи печатных СМИ продолжают сокращаться, Printweek. URL: http://printweek.ru/analytics/tirazhi-pechatnyx-smi-prodolzhayut-sokrashhatsya/

17. Рейтинги прессы TNS Global. URL: http://www.tns-global.ru/rus/data/ratings/press/

18. Смерть киосков, падение тиражей, опасные законы — Роспечать о рынке печатных СМИ-2012, Планета СМИ. URL: http://www.planetasmi.ru/blogi/comments/24312.html

19. Отраслевой доклад Федерального агентства по печати и массовым коммуникациям «Российская периодическая печать. Состояние, тенденции и перспективы развития. Москва, 2013

20. Как журналы станут планшетами, журнал «Эксперт». URL: http://expert.ru/2013/06/20/kak-zhurnalyi-stanut-planshetami/

21. The State of The News Media 2013, Annual report. Pew Research Center. URL: http://stateofthemedia.org/2013/

22. World Press Trends 2013, WAN-IFRA, http://cmpf.eui.eu/training/summer-school-2013.aspx

23. World Press Trends: Increasing Audience Engagement is Future for News Media, WAN-IFRA: http://www.wan-ifra.org/press-releases/2013/06/02/world-press-trends-increasing-audience-engagement-is-future-for-news-media

24. Fold the front page, The Economist. URL: http://www.economist.com/blogs/graphicdetail/2013/06/daily-chart-1

25. In print, newspapers cut opinion, Pew Research Center. URL: http://www.pewresearch.org/fact-tank/2013/10/08/in-print-newspapers-cut-opinion/

26. A majority of the biggest newspapers in the country now have paywalls, PaidContent. URL: http://paidcontent.org/2013/04/03/a-majority-of-the-biggest-newspapers-in-the-country-now-have-paywalls-infographic/

27. PayWall по-словацки: крупнейшие интернет-СМИ одни за другими становятся платными, Аргументы и Факты. URL: http://www.aif.ru/society/web/31396

28. New York Times CEO calls digital pay model “most successful” in recent years. PaidContent. URL: http://paidcontent.org/2013/05/20/new-york-times-ceo-calls-digital-pay-model-most-successful-decision-in-years/

29. Three years into The Times' paywall, CEO says revenue’s worth lost reach, WAN-IFRA. URL: http://blog.wan-ifra.org/2013/07/04/three-years-into-the-times-paywall-ceo-says-revenue-s-worth-lost-reach

30. Paywalls are working, says News UK's Mike Darcey, MediaWeek. URL: http://www.mediaweek.co.uk/article/1188543/paywalls-working-says-news-uks-mike-darcey

31. Sun online's disastrous paywall start as traffic plunges by 62%, The Guardian. URL: http://www.theguardian.com/media/greenslade/2013/sep/16/sun-paywalls

32. The Daily’s 100,000 subscribers are likely far too few to keep it afloat, The Next Web. URL: http://thenextweb.com/media/2012/07/14/the-dailys-100000-subscribers-are-likely-far-too-few-to-keep-it-afloat/

33. «Онлайн снимает бумажную прибыль, газета «Коммерсант». URL: http://www.kommersant.ru/pda/kommersant.html?id=1896006

34. 90 процентов онлайн-СМИ станут платными через три года, Lenta.ru. URL: http://lenta.ru/news/2013/04/12/paywall/

35. Безрекламная конструкция, газета «Коммерсант». URL: http://kommersant.ru/doc/2176197

36. Интервью главного редактора ИД «Комсомольская правда» В.Сунгоркина. URL: http://www.np.kz/2013/10/04/glavred_kp_v._sungorkin.html

37. London Evening Standard goes into profit, The Guardian. URL: http://www.theguardian.com/media/greenslade/2012/oct/16/london-evening-standard-evgeny-lebedev

38. Indy and Evening Standard websites 'running well', MediaWeek. URL: http://www.mediaweek.co.uk/article/1146945/indy-evening-standard-websites-running-well

39. Guardian Media Returns to Profit Going Against the Grain on Ads, Bloomberg. URL: http://www.bloomberg.com/news/2013-07-16/guardian-media-returns-to-profit-going-against-the-grain-on-ads.html

40. Андрей Мирошниченко: Газеты умрут через 20 лет, а «джинса» спасет Интернет-СМИ. URL: http://pressinfo.lg.ua/print.php?id=537

41. The Atlantic скрыл платную статью про саентологию, Лента.ру. URL: http://lenta.ru/news/2013/01/15/scientology/

42. BuzzFeed – рекламная панацея от проблем издателей?, журнал «Журналист. URL: http://journalist-virt.ru/magazine/rub/novye-media/4038-buzzfeed-reklamnaya-panaczeya-ot-problem-izdatelej

43. Рейтинги компании Rajar. URL: http://www.rajar.co.uk/listening/quarterly_listening.php

44. Рейтинги российских радиостанций компании TNS. URL: http://www.tns-global.ru/rus/data/ratings/radio/ Рост частично объясняется изменением методики исследования и уменьшением порогового возраста с 16 до 12 лет.

45. Radio Revenues Grew By 4% in Q4, 1% in 2012 Overall, Marketing Charts. URL: http://www.marketingcharts.com/wp/radio/radio-revenues-grew-by-4-in-q4-1-in-2012-overall-27088/

46. Отраслевой доклад Федерального агентства по печати и массовым коммуникациям «Российское радио. Состояние, тенденции и перспективы развития». Москва, 2012

47. Автомобилизация населения в России достигла показателя 258 машин на 1 тысячу жителей, E1.ru. URL: http://www.e1.ru/news/spool/news_id-391469.html

48. Региональные различия автомобилизации в России, С.А.Тархов. URL: http://geo.1september.ru/2004/01/11.htm

49. Данные Всемирного банка. URL: http://data.worldbank.org/indicator/IS.VEH.NVEH.P3

50. Can Traditional Radio and Pandora Live Together in Harmony?, AdWeek. URL: http://www.adweek.com/advertising-week/can-traditional-radio-and-pandora-live-together-harmony-135528

[1] Аналитический бюллетень ФОМ «Интернет в России», Выпуск 42, 2013

[2] Отраслевой доклад Федерального агентства по печати и массовым коммуникациям «Российское телевидение. Состояние, тенденции и перспективы развития». Москва, 2013

[3] TV stays in the picture, MIT Technology review, 2013. URL: http://www.technologyreview.com/graphiti/515761/even-with-cord-cutting-and-the-web-the-tv-audience-is-massive/

[4] Отраслевой доклад Федерального агентства по печати и массовым коммуникациям «Российское телевидение. Состояние, тенденции и перспективы развития». Москва, 2013

[5] Объем рынка маркетинговых коммуникаций России по итогам 2012 года, Ассоциация коммуникативных агентств России. URL:http://www.akarussia.ru/knowledge/market_size/id2990

[6] Объем рекламы в средствах ее распространения в январе-сентябре 2013 года, Ассоциация коммуникативных агентств России. URL: http://www.akarussia.ru/knowledge/market_size/id3746

[7] Отраслевой доклад Федерального агентства по печати и массовым коммуникациям «Российское телевидение. Состояние, тенденции и перспективы развития». Москва, 2013

[8] Исследование «Рынок платного телевидения в России 2012-2017» компании J’Son Partners Consulting, Февраль 2013. URL: http://www.json.ru/files/reports/2013-02-26_PayTV_MW_RU.pdf

[9] Forget the Bundle, Consumers Have an Appetite for Choice, Ooyala. URL:http://videomind.ooyala.com/blog/forget-bundle-consumers-have-appetite-choice

[10] Отраслевой доклад Федерального агентства по печати и массовым коммуникациям «Российское телевидение. Состояние, тенденции и перспективы развития». Москва, 2013

[11]Netflix is giving people their Net fix, Nielsen says, Cnet.com. URL: http://news.cnet.com/8301-1023_3-57603465-93/netflix-is-giving-people-their-net-fix-nielsen-says/

[12] Flirting With Netflix, Cable TV Companies Court Danger, Bloomberg Businessweek. URL: http://www.businessweek.com/articles/2013-10-14/netflix-in-talks-with-cable-tv-companies-dot-whats-in-it-for-cable

[13] Report «Online video in Russia», East-West Digital News, October 2013. URL: http://www.ewdn.com/files/online_video_full_version.pdf