СМИ об исследованиях

|

| 15 ноября, 2013 | | | Читать на сайте издания |

http://newsbabr.com: Доклад «Традиционные медиа в 2020 году: тенденции и прогнозы». Вторая часть

Пресса

Печатный сегмент медиа оказался в наибольшем проигрыше в эпоху роста информационного и коммуникационного значения Интернета. Миграция аудитории газет и журналов в Интернет-СМИ и тематические сетевые ресурсы, а также обострение конкуренции за рекламные бюджеты, привели к тому, что этот сегмент медиа оказался в кризисе, который в России оказался даже глубже, чем во многих других странах мира.

Одним из проявлений сложившейся кризисной ситуации является продолжающееся уже несколько лет падение реальных тиражей большинства крупнейших изданий. По данным «АВС – Бюро тиражного аудита», с I квартала 2012 года по I квартал 2013 года совокупный тираж общенациональных еженедельных газет снизился в среднем на 7,5%, а в сегменте ежедневных – на 14%. В сегменте журналов сокращение тиража за год составляет около 5% (Тиражи печатных СМИ продолжают сокращаться, Printweek).

Падение аудитории отразилось на всех категориях российской бумажной прессы, включая деловые издания. Так, по данным TNS Россия, средняя аудитория газеты «Ведомости» в Москве сократилась с 2005 года с 1,3% до 1%, «Коммерсанта» с 2% до 1,2%, «Известий» с 1,2% до 0,9% (). В сегменте еженедельных общефедеральных газет наблюдается аналогичная тенденция: общероссийская аудитория газеты «Аргументы и факты» за тот же период снизилась с 13,2% до 10,7%, а пятничной версии «Комсомольской правды» с 11,2% до 8,7%.

Постепенное сокращение аудитории газет и журналов при одновременном взрывном росте сегмента Интернет-СМИ не могло не сказаться на динамике рекламных доходов, которые в 2012 году составили 41,4% совокупного объема доходов печатной прессы (Смерть киосков, падение тиражей, опасные законы — Роспечать о рынке печатных СМИ-2012, Планета СМИ). Так, в России доля печатных СМИ на рекламном рынке за последние 12 лет снизилась в 3,5 раза – с 48% до 13,83%. И даже несмотря на то, что в 2012 году был зафиксирован рост рекламных доходов в этом сегменте на 2%, темпы роста оказались значительно ниже, чем по рекламному рынку в целом (13%), не говоря уже о сегменте рекламы в Интернете (35%) (Отраслевой доклад Федерального агентства по печати и массовым коммуникациям «Российская периодическая печать. Состояние, тенденции и перспективы развития. Москва, 2013). По данным Ассоциации коммуникационных агентств России, в первом полугодии 2013 года объем рекламы в российских печатных СМИ сократился на 5% и составил около 8 млрд. рублей (Как журналы станут планшетами, журнал «Эксперт»).

В США наблюдается аналогичная тенденция, но снижение носит более плавный характер. С 2003 по 2012 год совокупный размер ежегодных рекламных доходов печатной прессы снизился более чем в 2 раза – с 46 до 22 миллиардов долларов (, Annual report. Pew Research Center), при этом все большую долю в нем занимают доходы от интернет-рекламы на сайтах изданий.

В глобальном масштабе, по оценке Всемирной газетной и информационно-издательской ассоциации, рекламные доходы печатной прессы упали в 2012 году на 2%. Совокупное же падение объема рекламного рынка в прессе с 2008 года составило 22%.

В то же время, сравнение тенденций на рынках печатных СМИ разных стран мира делает картину постепенной «смерти бумаги» несколько менее однозначной. Так, по данным Всемирной газетной и информационно-издательской ассоциации в глобальном масштабе в 2011 году наблюдался даже рост совокупных тиражей печатной прессы при сохранении доли бесплатных изданий в общем объеме (около четверти) (, WAN-IFRA). В 2012 году было зафиксировано незначительное падение на 0,9% (, WAN-IFRA).

Однако ситуация становится более понятной, если посмотреть на эту динамику в региональном разрезе.

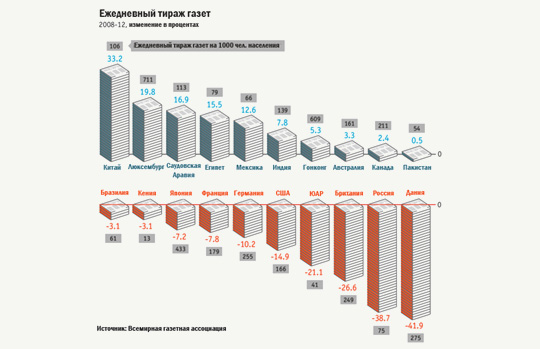

Из приведенного выше графика видно, что основным драйвером роста глобального рынка печатных СМИ являются страны Азии, переживающие в настоящее время рост грамотности населения, в то время как во всех остальных регионах мира данный сегмент переживает кризис.

Возможным объяснением этой ситуации могло бы быть крайне низкое исходное газетное предложение в азиатских странах при избытке такого предложения в странах со сложившейся инфраструктурой медиа. Эта версия предполагает, что существует некий уровень газетного предложения в стране, к которому стремятся страны либо с недостаточным предложением, либо же, наоборот, с избыточным.

Тем не менее, анализ ситуации в разрезе конкретных стран позволяет сделать вывод, что такой точки баланса не существует, по крайней мере в глобальном масштабе. Так, по данным Всемирной газетной и информационно-издательской ассоциации, с 2008 по 2012 год в России произошло снижение предложения печатной прессы на 38,7% до показателя в 75 газет на тысячу населения, в то время как в Индии этот показатель, наоборот, вырос на 7,8% до 139 (Люксембург с растущим показателем в 711 можно отнести к специфике страны). В целом, в большинстве развивающихся стран (Китай, Индия, Египет, Мексика) в последние годы можно было наблюдать рост рынка печатной прессы, а в большинстве западных – плавное, но неуклонное снижение: в США на газетное предложение снизилось на 14,9% до 166 газет на тысячу жителей страны, в Германии на 10,2% до 255, во Франции на 7,8% до 179 (Fold the front page, The Economist).

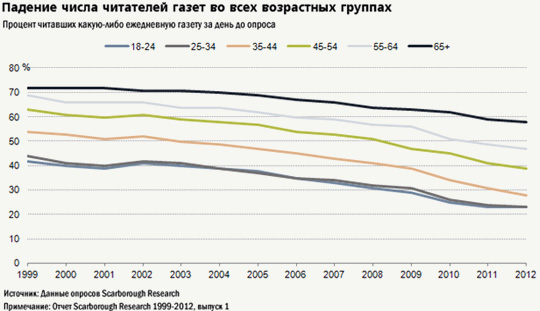

При этом важно отметить, что сокращение газетного потребления в развитых странах характерно одновременно для всех возрастных групп, а не только для молодой аудитории, что видно на примере США (, Annual report. Pew Research Center)

Сокращение аудитории и перетекание рекламных бюджетов в Интернет, непосредственно отразилось на рентабельности бизнеса. В США совокупная выручка газет упала с 80 миллиардов долларов в 2000 году до 35 миллиардов в 2012 году. Следствием этого стало резкое сокращение количества рабочих мест в отрасли. По данным Pew Research, количество рабочих мест в газетной отрасли с 2000 года снизилось с 56400 до 38000 и имеет дальнейшую тенденцию к снижению (, Pew Research Center).

Изменившиеся экономические реалии вынуждают издания адаптироваться, что приводит либо к закрытию убыточных газет и журналов, либо к активному развитию своих сетевых версий с целью частичного компенсирования за счет интернет-рекламы падающих доходов печатных версий. И если первоначально издания стремились сочетать печатную версию с электронной, то в последние пару лет появилась тенденция к полному уходу в Сеть, особенно в том случае, если издание не является лидером рынка. В частности, американский еженедельник Newsweek с 2013 года полностью отказался от печатной версии в пользу интернет-сайта и мобильных приложений.

В России на фоне более резкого падения рынка печатных СМИ ряд изданий, не являющихся лидерами в своих сегментах, также вынуждены были либо прекратить выпуск печатных версий и полностью уйти в Интернет, либо прекратить свое существование вовсе. В ряде случаев, например при закрытии газеты «Газета», переход в Сеть был лишь этапом в процессе полного закрытия издания.

В последние годы на фоне тенденции сокращения тиражей и аудитории печатных СМИ в отрасли идет дискуссия о том, смогут ли вообще выжить печатные издания в новых рыночных условиях и если да, то каким образом. В целом, можно говорить о том, что было выработано две принципиально различных экономических модели.

Монетизация дистрибуции контента: paywall

В рамках первой из них издание стремится максимизировать свои доходы от распространения контента, вводя абонентскую плату за доступ к материалам на своем сайте, так называемый paywall. Фактически, это представляет собой полный аналог традиционной подписки на газету, однако перенесенный в существующие интернет-реалии. Наиболее широкое распространение paywall получил в США и Великобритании, меньшее – в странах континентальной Европы.

В настоящее время существует три подхода к реализации этой модели:

- Все материалы газеты доступны в Сети только по подписке (модель The Times). Данная модель является относительно редкой – лишь порядка 17% американских печатных СМИ сделали свои сайты полностью платными.

- По подписке доступна только часть материалов издания, например, относящиеся к «бизнес-сегменту» (модель The Wall Street Journal). Около трети американских газет продают лишь «премиальный» контент, предлагая остальное бесплатно.

- Каждый пользователь получает возможность прочитать определенное количество статей бесплатно, после чего вынужден платить за доступ к остальным (модель The New York Times). Этой модели в настоящее время придерживаются около 40% американских изданий (, WAN-IFRA).

Введение платной подписки на материалы газетных сайтов стало наиболее распространенной реакцией на падение печатных тиражей и, соответственно, снижение дохода от распространения контента. На апрель 2013 года 12 из 20 крупнейших американских газет так или иначе реализовали paywall на своих сайтах (, PaidContent). С небольшим отставанием данная тенденция наблюдается и в странах Европы: на paywall перешло уже значительное число британских СМИ, включая Financial Times, The Sun и The Times, в этом году к ним присоединился сайт германской газеты Bild. В Словакии пошли дальше и организовали общую систему платной подписки, которая предоставляет единый доступ к сайтам большинства крупнейших газет страны (, Аргументы и Факты). Общее количество европейских изданий, адаптировавших paywall, по оценке Всемирной газетной и информационно-издательской ассоциации составило на 2013 год около 100 наименований (в США – 600) (, WAN-IFRA).

Наиболее успешный опыт введения paywall принадлежит газете The New York Times, которая перешла на эту модель в 2011 году. Ежегодный доход The New York Times от платной подписки на материалы сайта достиг в этом году 150 млн. долларов, а количество подписчиков составило почти 700 тысяч. Таким образом, каждый платный подписчик сайта газеты приносит корпорации Times более 200 долларов в год. Стоит, однако, отметить, что темпы прироста числа платных подписчиков The New York Times резко снизились в первом полугодии 2013 года, что позволяет говорить об ограниченном потенциале роста. Тем не менее, глава The New York Times Марк Томпсон утверждает, что «введение электронной подписки было самым успешным решением за последние годы» (. PaidContent).

Меньшего успеха удалось добиться британской The Times, перешедшей на paywall еще в 2010 году. Совокупное количество платных электронных подписчиков за этот период составило 140 тысяч, однако издание уступило по итогам 2012 года лидирующую позицию по размеру аудитории в сегменте качественной прессы своим бесплатным конкурентам — The Guardian, The Independent и London Evening Standard (). Тем не менее руководство The Times намерено придерживаться выбранной стратегии (, MediaWeek). В этом году на paywall перешел сайт главного таблоида Великобритании The Sun. Отказ от бесплатного распространения вызвал резкий обвал посещаемости сайта газеты – ежемесячное количество посетителей упало более чем на 60% с 37,3 млн. в июле до 14,4 млн. в августе (, The Guardian).

Наиболее известным примером неудачной реализации paywall является приложение для мобильных устройств The Daily, запущенное медиаимперией News Corp. Руперта Мердока в феврале 2011 года. Приложение соответствовало формату качественной ежедневной прессы, однако распространялось исключительно на планшетах. Несмотря на то, что спустя полтора года после запуска приложению удалось набрать 100 тысяч платных подписчиков, ежегодные убытки The Daily составили 30 миллионов долларов (, The Next Web), в результате чего уже в декабре 2012 года приложение было закрыто, а сам эксперимент признан Мердоком неуспешным.

Основным недостатком внедрения paywall является резкое сокращение аудитории интернет-версии издания и, соответственно, падение доходов от интернет-рекламы, которое зачастую превосходит прибыль от появления новых электронных подписчиков. Опыт изданий второго эшелона, в частности, американской газеты Newsday (, Коммерсант), показывает, что организовать большую базу электронной подписки удается лишь лидерам рынка, а в ситуации средних и малых изданий незначительное число новых подписчиков не компенсирует выпадения доходов от рекламы. Тем не менее, некоторые эксперты прогнозируют дальнейшую экспансию paywall в сегменте печатных СМИ. По прогнозу консалтинговой компании Simon-Kucher & Partners в течение ближайших трех лет около 90% материалов сайтов информационных изданий станет распространяться по платной модели (, Lenta.ru).

В целом же по итогам 2012 года доходы американской печатной прессы от онлайн-подписки в годовом выражении увеличились на 275% на фоне падения доходов от распространения печатных версий изданий на 14%. Совокупные доходы от тиража (как в печатной так и в электронной форме) выросли за год на 5% и составили, по данным Газетной ассоциации Америки, в среднем 27% от общей прибыли газеты. Доля рекламы на сайтах в общей структуре доходов составляет при этом лишь 11% (, Коммерсант). Остальное приходится преимущественно на рекламу в печатных версиях газет, а также на различные альтернативные формы монетизации, в частности электронная коммерция обеспечивает 8% совокупного дохода американских газет ().

По данным Федерального агентства по печати и массовым коммуникациям, доля рекламной выручки в доходах российских печатных СМИ в 2012 году составляла лишь 41,4% (48,62 млрд. руб.). С 2008 года она уменьшилась на 2,5% или почти на 9 миллиардов рублей в абсолютном выражении (, Коммерсант).

В России популярность paywall оказалась значительно ниже по сравнению с Западной Европой и США. Первый эксперимент подобного рода в 2010 году провел журнал «Эксперт», однако вскоре вновь сделал распространение материалов на сайте бесплатным. В итоге, единственным примером устойчивого применения paywall крупным печатным изданием является газета «Ведомости», которая в 2011 году перевела свой сайт на платный доступ с возможностью бесплатно просмотреть ограниченное количество материалов (модель, аналогичная The New York Times). Известно, что в марте 2012 года число платных подписчиков интернет-версии «Ведомостей» составляло около 6 тысяч человек, что, при стоимости максимальной годовой подписки в 5 тысяч рублей, означает годовой доход в размере 30 млн. рублей (вероятно, эта цифра существенно ниже). При этом годовой доход от размещения рекламы на сайте в тот же период составил 180 миллионов (, Коммерсант). По данным на ноябрь 2013 года, число платных подписчиков сайта «Ведомостей» возросло до 13 тысяч (по словам представителя «Ведомостей».).

В целом, можно констатировать, что российские газеты и журналы не спешат вводить paywall на своих сайтах вслед за зарубежными коллегами. Причиной этого можно назвать в общем и целом довольно низкий уровень лояльности аудитории российских изданий, по сравнению с ситуацией в США или Великобритании. В случае перевода сайта на платный формат, вероятность того, что аудитория откажется от этого издания в пользу бесплатных конкурентов существенно выше, чем то, что она оформит электронную подписку. В этом случае доходы от незначительного числа новых подписчиков не смогут покрыть выпадение растущих доходов от интернет-рекламы. Введение paywall также сократит потенциал привычной для российских СМИ спонсорской монетизации.

Монетизация контента: максимизация аудитории за счет бесплатного распространения и спонсорский контент

Вторая модель адаптации печатных изданий к новым реалиям основана на противоположном принципе: распространение контента должно быть бесплатным с целью максимизации аудитории и, соответственно, роста доходов от рекламы как в печатной версии газеты, так и на сайте издания. В частности, именно этой стратегии придерживается глава ИД «Комсомольская правда» Владимир Сунгоркин (), заявивший о намерении проводить эксперименты с бесплатным распространением газеты в ряде городов.

Данный подход показал свою жизнеспособность в Великобритании в сегменте массовых изданий. Переход на бесплатную модель распространения в 2009 году помог британской London Evening Standard за три года выйти из глубокого убытка в 30 миллионов фунтов в год (, The Guardian), на небольшую прибыль по итогам 2012 года в 82 тысячи фунтов (, Financial Times). Тираж газеты за это же время увеличился с 100 000 до 700 000 экземпляров (, The Guardian), также рост отмечается и в посещаемости сайта газеты (, MediaWeek).

Отсутствие paywall позволяет максимизировать доходы от размещения интернет-рекламы на сайте издания, особенно в ситуации, когда происходит перетекание аудитории от конкурентов, закрывших бесплатный доступ к своим материалам. Так, британской газете The Guardian за счет существенного роста аудитории сайта удалось в прошлом году увеличить доходы от интернет-рекламы на 29%, компенсировав тем самым убыток от издания печатной версии (, Bloomberg).

Тем не менее, даже в условиях роста аудитории, рекламных доходов в большинстве случаев оказывается недостаточно для покрытия издержек на производство, а при бесплатном распространении печатной версии газеты, еще и доставку контента. В этой ситуации издания все чаще прибегают к публикации спонсорских материалов как к крайней форме модели монетизации контента.

Глава «Школы эффективного текста» Андрей Мирошниченко полагает, что в условиях бесплатности распространения контента спонсорская модель монетизации является наиболее перспективной (). В данном случае речь идет о публикации на страницах изданий заказных материалов, помеченных или, что более актуально для России, не помеченных специальным образом. Фактически, речь идет о легализации такого давно существующего явления в отрасли как «джинса».

Активное применение спонсорской модели монетизации контента можно наблюдать в США, что уже привело к ряду скандалов. Так, в начале 2013 года американский журнал The Atlantic опубликовал у себя на сайте с пометкой «платный контент» статью, посвященную успехам Церкви сайентологии, что вызвало возмущение читателей и последующие извинения со стороны редакции (, Лента.ру). Тем не менее, журнал не стал отказываться от дальнейшего развития подобного формата публикаций – размещение платных статей обеспечивает The Atlantic около половины всей рекламной выручки (The Atlantic скрыл платную статью про саентологию, Лента.ру).

Спонсорской моделью не брезгают и издания, относящие себя к деловому сегменту. В октябре этого года Forbes объявил о том, что 20% их рекламных доходов идут от платформы размещения спонсорского контента BrandVoice, клиентами которой являются более 30 компаний. На фоне этого успеха Washington Post запустил проект BrandConnect – аналогичный сервис для рекламодателей, который позволяет публиковать спонсорский контент в журналистских разделах (, Журналист). О планах по внедрению спонсорской модели заявил и The New York Times: «Осваивая новые спонсорские возможности, Times будет по-прежнему заботиться о читателях и журналистике, четко обозначая, какой контент оплачен спонсорами, а какой произведен в ньюзруме», – сказал Bloomberg вице- президент по рекламе The New York Times Том Хаскелл (, Журналист).

Для России спонсорская модель монетизации контента является значительно более распространенным явлением, нежели paywall, однако немногие издания говорят о ней открыто. Это связано с тем, что в России она зачастую приобретает не вполне корректный по отношению к читателям вид, когда спонсорские материалы не помечаются специальным образом, а преподносятся в качестве редакционных. При этом сама деятельность по размещению спонсорского контента либо маскируется под «информационное сопровождение рекламодателя», либо вообще уходит в серый сегмент, не отражаясь в официальной структуре доходов издателей. Подобная практика затрудняет оценку текущей роли спонсорского контента в российском издательском бизнесе. Тем не менее, стоит ожидать, что в ближайшее время все большее число российских газет и журналов будут выводить этот сегмент своего бизнеса из тени, ориентируясь, в том числе, на успешный опыт зарубежных изданий.

Прогноз

- Согласно прогнозу, в период до 2020 года на рынке печатной прессы будет наблюдаться следующая тенденция: деловые и нишевые издания, специализирующиеся на эксклюзивной информации, будут все активнее использовать модель paywall для формирования базы платной электронной подписки. Постепенное сокращение печатных тиражей приведет к тому, что, вслед за изданиями второго эшелона, решение об отказе от издания бумажных версий будут принимать лидеры различных сегментов рынка печатной прессы.

- В то же время, издания, нацеленные на массового читателя, будут, наоборот, делать все возможное для сохранения и расширения своей аудитории, включая перевод своих печатных версий на бесплатную модель распространения с одновременным увеличением тиража. Ставка, таким образом, будет делаться на увеличение совокупных рекламных доходов от печати и интернет-рекламы при полном отказе от доходов, получаемых от распространения. Большинство крупнейших российских изданий, скорее всего, выберут этот путь.

- При этом и в массовых, и в деловых изданиях будет расти доля спонсируемого контента в общей массе публикаций, а сам этот инструмент монетизации будет постепенно выходить из тени и становиться неотъемлемой частью экономики этого сегмента медиа.

- Таким образом, типичная российская газета в 2020 году будет бесплатной, а в структуре ее материалов значимое место будет занимать спонсируемый контент. Впрочем, это касается только лидеров рынка. Издания второго и третьего эшелонов через семь лет либо перестанут существовать вовсе, либо превратятся в дотационные информационные инструменты владельцев, либо перейдут в интернет-формат, основанный на платной подписке или же рекламно-спонсорской монетизации.

Радио

Несмотря на существенное изменение структуры медиапотребления под влиянием Интернета, радио понесло относительно небольшие потери, особенно в сравнении с печатными СМИ. Это утверждение актуально как для России, так и для большинства стран мира. В США с 2003 по 2013 год ежемесячная аудитория радиослушателей выросла с 223 до 243 миллионов. В Великобритании – с 43,7 млн. до 47,6 млн (). В России наблюдается аналогичная тенденция: среднесуточная ежедневная аудитория российских радиостанций, по данным TNS Россия, выросла с 2005 по 2013 год с 35,9 млн. до 38,9 млн. человек (. Рост частично объясняется изменением методики исследования и уменьшением порогового возраста с 16 до 12 лет). Московская аудитория выросла с 6,6 млн. до 6,9 млн.

Тенденция отражается и в умеренном росте рекламных доходов в радиобизнесе. Так, в 2012 году прирост рекламных объемов в этом сегменте в России составил 23%, что позволило радио занять вторую строчку по темпам роста после интернет-рекламы, опередив телевидение (прирост 9%) и печатные СМИ (2%). В США в 2012 году рост рекламных доходов на радио составил 1% (, Marketing Charts) на фоне падения рекламных доходов на ТВ и в печатной прессе.

Конкурентное преимущество радио – это специфическая структура потребления контента. Значительная часть аудитории радиостанций – это автомобилисты, для которых радио является единственным приемлемым медиа. Другая значительная группа – это люди, прослушивающие радио в фоновом режиме на работе. В обоих описанных ситуациях потребление видео или текстового контента на бумаге или электронном носителе затруднено, что выводит радио из конкурентного медиаполя.

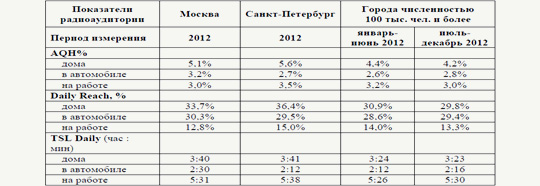

Из приведенной таблицы (Отраслевой доклад Федерального агентства по печати и массовым коммуникациям «Российское радио. Состояние, тенденции и перспективы развития». Москва, 2012) видно, что на домашнее потребление радио приходится менее половины совокупной ежедневной аудитории радиостанций, остальное распределено между автомобилистами и людьми, слушающими радио на работе.

Таким образом, несмотря на то, что в структуре домашнего потребления аудио в последнее десятилетие происходит существенный сдвиг в пользу легального и нелегального интернет-контента, это не вызывает падения совокупной аудитории радиостанций.

Более того, рост уровня автомобилизации и расширение количества автомобильных радиослушателей компенсирует наблюдаемую потерю «домашней» аудитории.

Эта тенденция, наиболее вероятно, обеспечит дальнейший умеренный рост радийному бизнесу, особенно в странах, в которых отмечается стремительный рост уровня автомобилизации населения (к этим странам относится и Россия). Так, по данным агентства «Автостат» уровень автомобилизации населения России в 2013 году достиг показателя в 258 машин на тысячу жителей (, E1.ru), что почти в два раза выше уровня 2000 года (132 автомобиля на 1000 человек) (, С.А.Тархов). Тем не менее, Россия все равно существенно отстает от показателей развитых стран: в США, по данным Всемирного банка (), уровень автомобилизации составляет 787, в Италии – 679, во Франции – 580 автомобилей на тысячу населения. Это, при условии благоприятной экономической конъюнктуры, позволяет рассчитывать на дальнейшее увеличение российского автомобильного парка и, соответственно, расширение автомобильной аудитории радиостанций.

Предсказуемо, что из-за миграции домашней аудитории в Интернет основные потери несут не основанные на эксклюзивном контенте разговорные радиостанции, а проигрывающие чужие произведения музыкальные станции. Так, за период с 2006 по 2013 суммарная ежедневная аудитория разговорных радиостанций в Москве выросла в два раза, с примерно 27% до 53%, что во многом связано с появлением в этот период в FM-эфире значительного числа новых радиостанций разговорного типа.

В ближайшие годы следует ожидать продолжения увеличения числа и доли разговорных радиостанций в совокупном объеме радиоэфира.

Анализируя миграционные потоки «домашних» радиослушателей, следует отметить, что зачастую аудитория меняет традиционное радио на его интернет-версию, будь то аналогичные традиционным по своему формату интернет-радиостанции или же их продвинутый вариант в виде «потоковых» сервисов, основанных на индивидуальных предпочтениях. В частности, в США приобрели широкую популярность сервисы Pandora и Spotify, в России их локальным аналогом является «Яндекс.Музыка».

В этой ситуации американские радиовещатели инвестируют в создание собственных интернет-сервисов. Так, Clear Channel ранее запустил собственный аналог Pandora под названием iHeartRadio (, AdWeek), который сочетает в себе доступ к входящим в холдинг радиостанциям с возможностью создания «индивидуальной» радиостанции, основанной на личных музыкальных предпочтениях.

Пока еще проникновение потоковых музыкальных сервисов в автомобили сдерживается в России недостаточной пропускной способностью беспроводного мобильного интернета, однако с развитием сетей LTE и распространением на рынке автомобилей с поддержкой мобильных устройств, они смогут составить полноценную конкуренцию музыкальным радиостанциям. Об этом, в частности, свидетельствуют данные Pew Research по США, где выше скорость мобильной передачи данных и большее число автомобилей, поддерживающих трансляцию аудио с гаджетов. С 2010 по 2012 год процент пользователей мобильных устройств, прослушивавших с их помощью потоковое аудио через подключение к автомобильным стереосистемам, вырос с 6% до 17% (, Annual report. Pew Research Center).

Наиболее вероятно, что в период до 2020 года этот показатель продолжит расти как в США, так и в России, однако маловероятно, что сможет охватить более половины автомобильных радиослушателей. Тем не менее, тревожным сигналом для радиостанций является появление на американском рынке автомобилей, в развлекательные системы которых предустановлено приложение Pandora. По оценке Pew Research, число таких моделей уже достигло 20 (, Annual report. Pew Research Center) и продолжает расти.

Цифровой провал

К 2020 году радио с высокой долей вероятности останется единственным СМИ, вещающим преимущественно в аналоговом формате. Причиной этого является провал внедрения на рынок технологий цифрового вещания и, особенно, клиентских устройств, позволяющих принимать цифровой сигнал. Примечательно, что в 2012 году в США количество радиостанций, отказавшихся от вещания в цифровом формате, впервые превысило число начавших в нем вещание (, Annual report. Pew Research Center).

В России, где принят отличный от американского HD Radio цифровой стандарт DRM, цифровизация также не принесла видимых результатов. Без принудительных действий со стороны государства и массового перехода аудитории на новые устройства приема радиосигнала, радиовещатели не будут тратить деньги на приобретение цифрового оборудования. Судя по отказу правительства от идеи цифровизации радиоэфира по аналогии с телевизионным, ожидать этого не стоит ни до 2020 года, ни позже.

Более того, можно предположить, что у подавляющего большинства радиослушателей вообще нет потребности в приеме цифрового радиосигнала: значительное предложение радиостанций в аналоговом FM-диапазоне (55 в Москве) покрывает потребности аудитории в разных жанрах и форматах, в том числе, нишевого плана, а качество звучания не является определяющим для автомобильного или рабочего радиослушания, особенно, если речь идет не о музыкальных, а о разговорных радиостанциях.

Прогноз

Согласно прогнозу, в период до 2020 года радио будет сохранять существующие позиции в структуре медиабизнеса, что будет характеризоваться либо умеренным ростом рекламных доходов в этом сегменте, либо незначительным падением вместе с рынком. При этом внутри самого радиорынка будут наблюдаться изменения, связанные с увеличением доли разговорных форматов в общей структуре эфира, а также с ростом автомобильного радиослушания на фоне сокращения домашнего потребления радио из-за конкуренции со стороны интернет-сервисов потокового вещания.

Если же строить прогноз на более длительный срок, то дальнейшее развитие беспроводной передачи данных к 2025-2030 году, а возможно и раньше, сделает более неактуальным привычное аналоговое вещание. В результате, радиостанции, как и печатные издания до них, полностью перейдут на интернет-вещание, однако, в отличие от печатного сегмента, сама модель радиобизнеса вряд ли претерпит существенные изменения.

Источник: